Bitcoin Mining Steuern

Bitcoin Mining Steuern bezeichnen die steuerlichen Pflichten, die für Gewinne aus dem Mining von Kryptowährungen wie Bitcoin entstehen. Eine korrekte steuerliche Einordnung ist essenziell, um gesetzliche Anforderungen zu erfüllen und finanzielle Risiken wie Nachzahlungen oder Bußgelder durch das Finanzamt zu vermeiden.

Definition: Wie wird das Krypto-Mining steuerlich behandelt?

In Deutschland unterliegen Gewinne aus dem Mining von Kryptowährungen wie Bitcoin grundsätzlich einer Mining Steuer. Abhängig von Umfang, Regelmäßigkeit und Absicht kann die Tätigkeit steuerlich entweder als sonstige Leistung (§ 22 Nr. 3 EstG) oder als Einkunft aus Gewerbebetrieb (§ 15 EstG) gelten. Wichtig ist die Höhe der ausgeschütteten Rewards und der Kurs der betreffenden Währung wie z.B. Bitcoin zum Zeitpunkt der Ausschüttung. Dabei unterscheidet man insbesondere zwischen privatem, gewerblichem sowie Cloud- und Liquidity Mining.

Zudem sind weitere Steuerarten betroffen: Neben der Einkommensteuer kann auch Gewerbe- oder Umsatzsteuer eine Rolle spielen. Die Unterscheidung ist wichtig, da sie direkten Einfluss auf die Höhe der Steuerlast und die abziehbaren Kosten hat. Für Miner – ob privat oder gewerblich – gilt: Wer seine Kryptowährungs-Gewinne nicht korrekt angibt, riskiert empfindliche Strafen.

Das Wichtigste zu Mining Steuern in Kürze

- Mining von Kryptowährungen wie Bitcoin unterliegt in Deutschland der Einkommensteuer – je nach Fall auch der Gewerbe- oder Umsatzsteuer.

- Privat erzielte Einkünfte aus dem Mining sind bis 256 Euro im Jahr steuerfrei. Danach greift die Besteuerung gemäß § 22 Nr. 3 EstG.

- Gewerbliche Miner müssen ihre Tätigkeit beim Gewerbeamt anmelden und zusätzliche Pflichten erfüllen (z. B. Buchhaltung, Gewerbesteuer).

- Bei Liquidity Mining kann bereits die Bereitstellung der Token als steuerpflichtige Veräußerung gewertet werden.

- Eine saubere Dokumentation aller Transaktionen, Gewinne und Verluste ist Pflicht – Tools wie Blockpit helfen bei der Steuererklärung.

Was unterscheidet privates von gewerblichem Mining?

Die steuerliche Behandlung hängt davon ab, wie die Mining-Tätigkeit organisiert ist. Entscheidend ist dabei, ob eine Gewinnerzielungsabsicht vorliegt, in welchem Umfang Kryptowährungen gemint werden und welche Ressourcen zum Einsatz kommen.

Privates Mining

Wird Mining hobbymäßig betrieben, z. B. mit handelsüblicher Hardware und ohne nennenswerte Gewinne, gelten die Einnahmen meist als sonstige Leistungen. Laut Einkommensteuergesetz (§ 22 Nr. 3 EstG) sind diese bis zu einer Freigrenze von 256 Euro pro Jahr steuerfrei.

Wichtig: Die Erzeugung neuer Coins wird als Anschaffung gewertet. Wer diese Coins innerhalb eines Jahres gegen andere Coins oder eine Fiat-Währung tauscht, realisiert ein Veräußerungsgeschäft, das steuerpflichtig ist. Das gilt auch, wenn das ursprüngliche Mining unter die Freigrenze fällt. Hält man die Coins länger als zwölf Monate, ist der Verkauf steuerfrei.

Verluste aus privatem Mining – etwa durch sinkende Kurse oder hohe Stromkosten – dürfen nicht mit anderen Einkünften verrechnet werden.

Gewerbliches Mining

Wer regelmäßig mit klarer Gewinnabsicht mined, betreibt ein Gewerbe. Dazu zählen etwa:

- Betrieb von ASICs in größerem Maßstab

- Teilnahme an Mining-Pools

- Vertraglich gesicherter Zugang zu Stromtarifen

- Öffentliches Auftreten als Dienstleister oder Anbieter

Gewerbliche Miner müssen ein Gewerbe anmelden (§ 15 EstG) und die erzielten Gewinne in der Steuererklärung über die Anlage G deklarieren. Zusätzlich kann ab einem Freibetrag von 24.500 Euro im Jahr Gewerbesteuer anfallen. Auf geschürfte Kryptowährungen fallen bereits bei Entstehung Einkommensteuer an – unabhängig davon, ob sie später verkauft werden oder nicht.

Ein Vorteil für Miner im Gewerbebetrieb: Betriebsausgaben wie Strom, Hardware, Reparaturen oder Abschreibungen mindern die Steuerlast direkt. Auch Verluste können mit anderen Einkünften verrechnet oder vorgetragen werden.

ANZEIGE

Wie werden unterschiedliche Mining-Varianten besteuert?

Bitcoin Mining ist nicht gleich Bitcoin Mining – je nach technischer Umsetzung und Beteiligung unterscheidet sich nicht nur der Aufwand, sondern auch die steuerliche Behandlung teils erheblich. Ob du allein mit eigener Hardware schürfst, in einem Pool mit anderen zusammenarbeitest oder Rechenleistung über einen externen Anbieter mietest: Jede dieser Mining-Formen – Solo-Mining, Mining-Pools, Cloud Mining oder sogar Liquidity Mining – bringt eigene Besonderheiten mit sich, wenn es um die Besteuerung von Krypto-Mining geht.

Solo-Mining

Hier betreibt man das Mining selbst, mit eigener Hardware. Die erhaltenen Coins gelten im Zeitpunkt der Entstehung als steuerpflichtige Einnahmen – bewertet zum Tageskurs in der betreffenden Fiat-Währung.

- Privat: Als sonstige Leistung mit 256-€-Freigrenze

- Gewerblich: als Betriebseinnahme, vollständige Besteuerung

Mining-Pools

Beim Pool-Mining arbeiten mehrere Miner zusammen. Auch hier gilt: Die Art der steuerlichen Erfassung hängt davon ab, ob die Tätigkeit privat oder gewerblich erfolgt. Wichtig ist die genaue Zuweisung der Gewinne an die jeweilige Adresse, da das Finanzamt klare Nachweise verlangt.

Cloud-Mining

Beim Cloud Mining wird keine eigene Hardware betrieben. Stattdessen mietet man Rechenleistung bei einem Dienstleister. Die steuerliche Bewertung:

- Einnahmen gelten als sonstige Einkünfte (§ 22 Nr. 3 EstG)

- Freigrenze von 256 Euro pro Jahr

- Absetzbar: Vertragskosten, Gebühren, Transaktionskosten

Cloud-Mining ist besonders für Einsteiger attraktiv, bringt aber steuerlich dieselben Pflichten mit sich wie reguläres Mining.

Liquidity Mining

Liquidity Mining bezeichnet das Bereitstellen von Token in DeFi-Protokollen gegen Erträge wie Gebühren oder Bonus-Token. Für die Steuer auf Liquidity Mining sind u.a. interessant:

- Einzahlung in den Pool = potenzielles Veräußerungsgeschäft

- Rewards = steuerpflichtige Einkünfte (§ 22 Nr. 3 EstG)

- Rücktausch der LP-Token = erneute steuerliche Prüfung

Die Einstufung ist komplex und vom Einzelfall abhängig. Da das BMF in seinen bisherigen Schreiben keine abschließende Regelung zu Liquidity Mining getroffen hat, ist eine steuerliche Beratung empfehlenswert.

Private Bitcoin-Mining-Gewinne in der Steuererklärung angeben

Wir erklären dir, wie du deine Einkünfte aus dem Bitcoin Mining richtig in der Steuererklärung angibst:

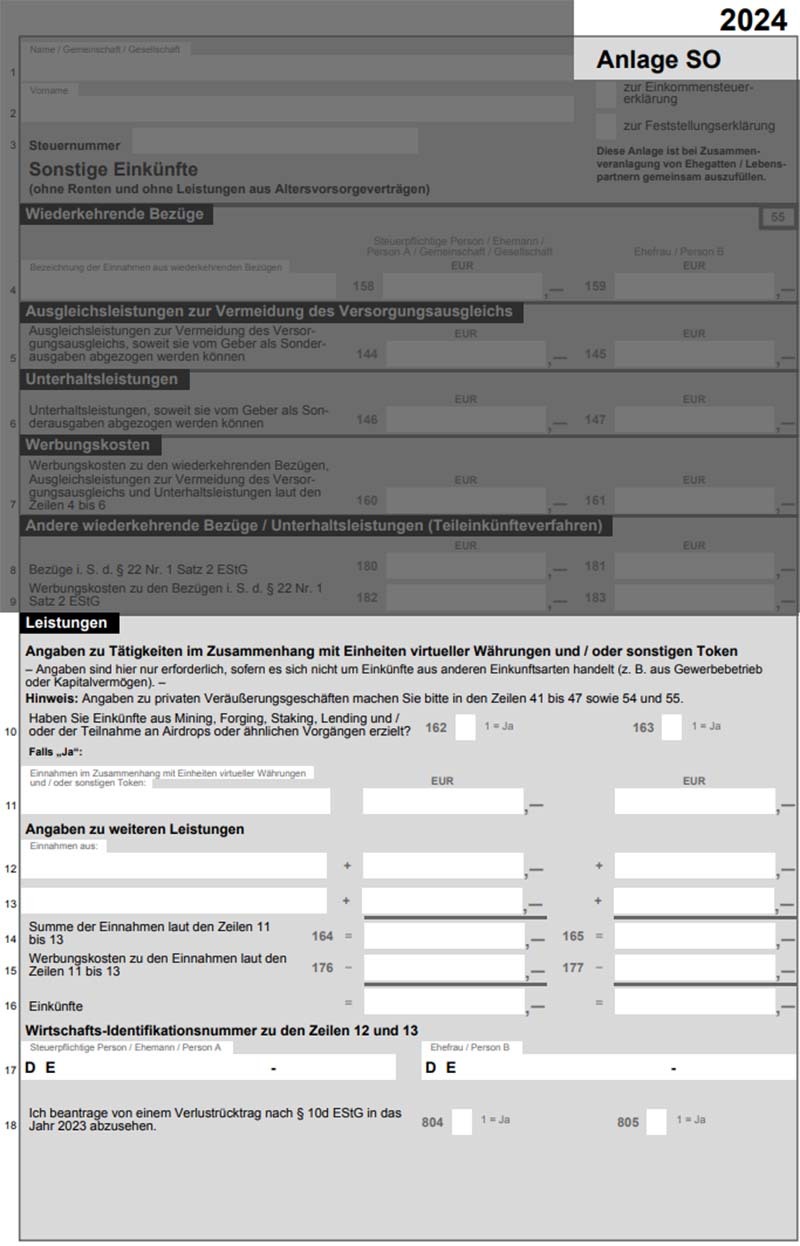

- Trage deine Einnahmen aus Mining-Aktivitäten als sonstige Einkünfte in die Anlage SO ein:

- Zeile 10: Ankreuzen bei „Haben Sie Einkünfte aus Mining, Forging, Staking, Lending … erzielt?“ → Kästchen 162 = 1 (Ja)

- Zeile 11: Hier gibst du den Betrag deiner Einnahmen aus dem Bitcoin Mining oder vergleichbaren Tätigkeiten an.

→ z. B. „Einnahmen aus Bitcoin Mining in Fiat-Währung (z. B. Blockbelohnung, Transaktionsgebühren)“ - Zeilen 12–13:

Falls du mehrere Einnahmequellen hast (z. B. zusätzlich Airdrops, Staking etc.), werden diese summiert.

→ Mining bleibt typischerweise in Zeile 11 alleinstehend. - Zeile 15: Trage hier deine abziehbaren Ausgaben für das Mining ein – z. B. anteilige Stromkosten, Softwaretools oder Cloud-Mining-Verträge.

- Zeile 16: Die Einkünfte (also Einnahmen aus Zeilen 11–13 abzüglich Zeile 15) werden hier automatisch summiert → steuerpflichtiger Betrag

Wie kann man Mining-Steuern vereinfachen?

Mining kann schnell unübersichtlich werden – insbesondere bei hohen Transaktionszahlen oder mehreren Mining-Varianten. Umso wichtiger ist es, geeignete Tools zu nutzen. Blockpit bietet dir beispielsweise speziell auf deutsches Steuerrecht angepasste Reports.

Auf der Suche nach einem Steuer-Tool für deine Krypto-Einkünfte? Schau in unseren Steuertool-Reviews vorbei. Hier beleuchten wir Aspekte wie Preis, Benutzerfreundlichkeit und unterstützten Kryptowährungen der Anbieter. Außerdem liest du, welche Erfahrungen die BTC-ECHO-Community mit den Tools gemacht hat.

Fazit: Das sollten Bitcoin Miner zum Thema Steuern wissen

Egal ob Solo-Mining, Pooling, Cloud- oder Liquidity Mining: Wer Kryptowährungen durch Mining verdient, muss sich mit den entsprechenden Steuerregeln befassen. Entscheidend ist die richtige Einordnung – privat oder gewerblich – sowie die korrekte Deklaration in der Steuererklärung.

Wichtig ist auch der Blick nach vorn: Mit der Umsetzung von DAC8 und der wachsenden Regulierungsdichte durch EU-Verordnungen wie MiCA wird der Druck auf die steuerliche Offenlegung weiter steigen. Wer schon jetzt alle Einnahmen, Ausgaben, Transaktionen und Verluste sauber dokumentiert, spart sich später unangenehme Rückfragen vom Finanzamt.

FAQs – Wir beantworten die häufigsten Fragen zum Thema Bitcoin Mining Steuern

Mining wird in Deutschland je nach Ausgestaltung entweder als private sonstige Leistung oder als gewerbliche Tätigkeit eingestuft. Bei gelegentlichem Mining ohne Gewinnerzielungsabsicht gelten die Einnahmen gemäß § 22 Nr. 3 EstG als sonstige Einkünfte. Ab einem Betrag von 256 Euro im Jahr sind diese steuerpflichtig. Wer hingegen regelmäßig mined und dabei Gewinn erzielen will, gilt als gewerblich tätig – mit allen steuerlichen Konsequenzen: Die Einnahmen unterliegen dann der Einkommensteuer, ggf. auch der Gewerbesteuer, und müssen in der Steuererklärung entsprechend deklariert werden. Zusätzlich kann in Ausnahmefällen Umsatzsteuer anfallen, etwa bei entgeltlichen Leistungen an Dritte.

Ja, wenn das Bitcoin Mining regelmäßig, planmäßig und mit der Absicht der Gewinnerzielung betrieben wird, ist eine Gewerbeanmeldung verpflichtend. Damit verbunden sind Pflichten wie die Abgabe der Anlage G in der Einkommensteuererklärung, die potenzielle Gewerbesteuerpflicht ab einem Jahresgewinn von 24.500 Euro und die Führung einer einfachen oder doppelten Buchhaltung. Auch im Fall von Cloud Mining kann eine gewerbliche Einordnung erfolgen, wenn die Verträge in großem Umfang und mit Investitionscharakter abgeschlossen werden.

Sowohl private Miner als auch gewerbliche Unternehmer dürfen bestimmte Kosten steuerlich geltend machen, um den steuerpflichtigen Gewinn zu reduzieren:

– Stromkosten, die direkt dem Mining zugeordnet werden können

– Anschaffungskosten für Mining-Hardware wie ASICs oder GPUs (ggf. über Abschreibung)

– Cloud-Mining-Gebühren bei vertragsbasiertem Mining

– Reparaturen und Wartungskosten der Hardware

– Mietkosten für Rechenzentren oder Serverräume

– Aufwendungen für Steuer-Tools, Buchhaltungssoftware und Dokumentation

Das Finanzamt kann durch verschiedene Wege von Krypto-Mining Einkünften erfahren:

– Die DAC8-Richtlinie: Krypto-Plattformen müssen steuerlich relevante Transaktionen den Finanzbehörden melden

– Automatische Blockchain-Analysen und Adresserkennung

– Zahlungsflüsse auf Bankkonten oder bei der Einzahlung auf Börsen

– Abgleiche mit bereits vorhandenen Daten aus Vorjahren oder von Partnerbehörden

– Freiwillige Angaben in der Steuererklärung (dringend empfohlen, um Strafzinsen oder Bußgelder zu vermeiden)

– Inkrafttreten der EU-weiten Meldepflichten ab 2026

Die Gewinne aus Cloud Mining gelten in Deutschland in der Regel als sonstige Einkünfte gemäß § 22 Nr. 3 EstG. Dabei handelt es sich um die regelmäßige Auszahlung von Kryptowährungen durch einen externen Anbieter, bei dem man Rechenleistung mietet. Solche Einkünfte sind ab 256 Euro jährlich steuerpflichtig und müssen in der Steuererklärung über die Anlage SO erfasst werden.

Die Kosten für die Cloud-Mining-Verträge sowie ggf. Transaktionsgebühren können als Werbungskosten abgezogen werden. Eine Versteuerung erfolgt zum Zeitpunkt des Zuflusses der jeweiligen Kryptowährung – bewertet zum Marktpreis am Tag der Gutschrift.

Privates Mining liegt vor, wenn das Mining mit geringem Mitteleinsatz, unregelmäßig und ohne klare Gewinnerzielungsabsicht erfolgt – etwa mit dem heimischen PC. Die Einnahmen sind dann bis 256 Euro pro Jahr steuerfrei. Darüber hinaus unterliegen sie der Einkommensteuer als sonstige Leistungen.

Gewerbliches Mining setzt dagegen auf strukturierte Abläufe, wirtschaftliche Relevanz und Investitionen in Technik und Infrastruktur. Diese Tätigkeit ist beim Gewerbeamt anzumelden, steuerlich als Einkünfte aus Gewerbebetrieb einzuordnen und ggf. gewerbesteuerpflichtig. Auch die Buchführungspflicht und der Ausschluss der Spekulationsfrist (Haltefrist) machen den Unterschied aus.

Krypto-Steuer