Was für den Krypto-Markt im Allgemeinen gilt, trifft auf den noch ungezähmten DeFi-Markt im Besonderen zu: mangelnde Kontrollen und keine Regularien. Gewinnchancen und Verlustrisiken gehen Hand in Hand, hat man auf das falsche Pferd gesetzt, winkt der Totalverlust.

Um Risiken für Anleger zu minimieren, hat Gauntlet einen Risiko-Index für DeFi-Protokolle entwickelt. Der Index ist laut Pressemeldung zunächst auf Lending-Protokolle beschränkt und wird bei der DeFi-Datenaggregator-Plattform Defipulse unter der Kategorie „Economic Safety Grades“ gelistet.

Ein DeFi-Risikoleitfaden

Das größte Risiko für Anleger ist die Illiquidität, also Zahlungsunfähigkeit eines Protokolls. Um dieses potenzielle Risiko zu modellieren, trägt Gauntlet verschiedene Schlüsselfaktoren zusammen. Die genannten Kriterien sind:

- Nutzerverhalten

- Volatilität von Sicherheiten

- Liquidität

- Protokoll-Parameter

Alle Punkte zusammen tragen erheblich zu Insolvenzrisiken bei. Risiken auf Smart Contract-Ebene werden nicht in dem Modell erfasst. Dafür seien externe Programmierer und entsprechende Tools besser geeignet.

Wie risikoreich das allgemeine Nutzerverhalten innerhalb eines Protokolls ist, lässt sich an der Häufigkeit von Liquidationen bemessen. Ein kritischer Wert zeigt somit an, dass die Kreditaufnahme die Hinterlegung von Sicherheiten (Collateral) im Schnitt übersteigt. Im Zuge dessen kommt es vermehrt zu Liquidationen von Positionen.

Eine weitere Messgröße ist außerdem die Volatilität deponierter Sicherheiten. Weisen Collaterals eine hohe Schwankungsbreite auf, steigt auch folglich das Insolvenzrisiko. Der Risikowert kann sich hingegen nach unten schrauben, wenn Protokolle Nutzer daran hindern, riskante Positionen einzugehen.

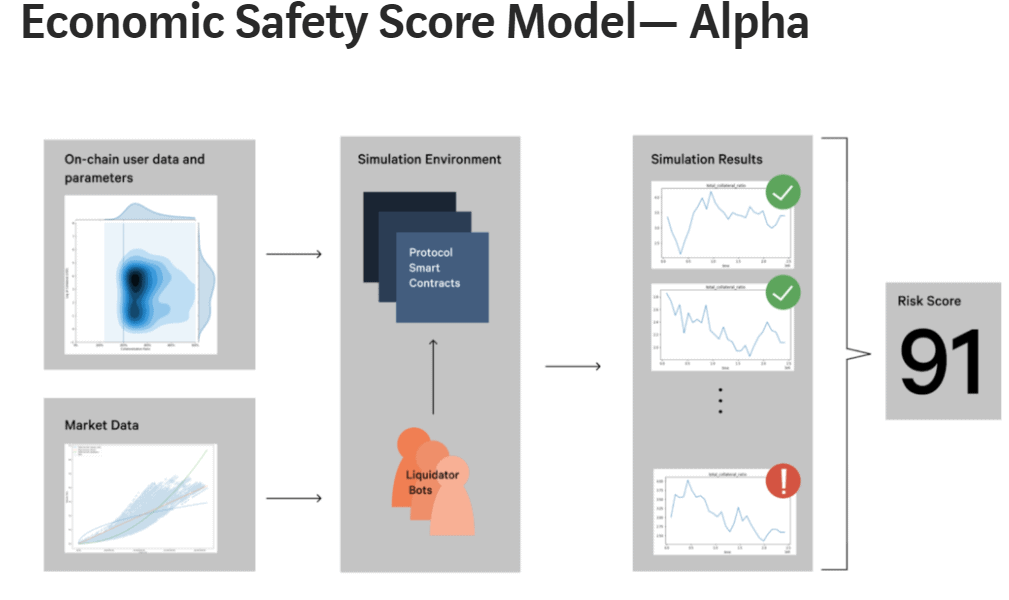

Für die Risikonalyse werden im ersten Schritt On-Chain-Nutzerdaten und Börsendaten hinsichtlich Volatilität ausgewertet.

Durch die Verwendung von Daten aus zentralisierten und dezentralisierten Börsen in Kombination mit On-chain-Benutzerdaten sind wir in der Lage, Simulationen direkt mit Smart Contracts durchzuführen, um das Marktrisiko abzuschätzen. Dies ermöglicht es den Benutzern, Risikoentscheidungen über Protokolle hinweg unter Verwendung eines konsistenten Rahmens zu treffen.

In einer Simulationsumgebung interagieren Bots mit DeFi-Protokollen, um „synthetische Kursverläufe zu generieren, die den Marktbedingungen entsprechen“. Dadurch sollen realistische Anlegerszenarien mit möglichen Liquidationsanfälligkeiten nachgestellt werden.

In unserem Simulationsmodell haben wir tatsächliche Liquidations-Bots laufen, die den Smart Contract direkt aufrufen, um Positionen zu liquidieren. Indem wir Simulationen mit Tausenden von Kursverläufen durchführen, können wir die Wahrscheinlichkeit einer Insolvenz und damit das Risiko im Protokoll abschätzen.

Abschließend werden die Risiken tabellarisch geordnet. Ein Wert von unter 50 zeigt gravierende Risiken an, während DeFi-Protokolle mit einem Wert von über 90 den Stempel „Very Safe“ erhalten.

Testphase

Das Modell befindet indes noch in der Alpha-Phase und unterzieht zunächst nur die beiden DeFi-Protokolle Aave und Compound dem Stresstest. Beiden Protokollen attestiert Gauntlet eine hohe Sicherheit. Aave kommt auf einen Wert von 95, Compound auf einen Wert von 91 Prozent.

Als nächstes großes DeFi-Protokoll soll Maker folgen. In einer künftigen Betaversion sollen auch weitere Indikatoren einbezogen werden wie beispielsweise Asset-Reserven von Protokollen zur Deckung von Einlagen. Der Index könnte einen entscheidenden Beitrag zur Regulierung des DeFi-Markts leisten und Anlegern eine Hilfestellung bei der Abwägung potenzieller Gewinn- und Verlustwahrscheinlichkeiten geben.