Hodler kennen es: Diese leichte Achterbahn, die der eigene Gefühlshaushalt durchmacht. Ja, die Endorphinschübe Ende 2017 oder auch Mitte 2019 sind eine feine Sache. Doch gerade das erste dramatische Absinken kann schon frustrierend sein. Während Bitcoin aktuell „nur“ 57 Prozent unter dem Allzeithoch von Ende 2017 liegt, beträgt der Unterschied zum Allzeithoch für IOTA schon 96 Prozent. Selbst mit Methoden wie dem Dollar Cost Averaging wird man hier womöglich nicht viel angespart haben.

Nicht jeder will sich das Wechselbad der Gefühle gönnen. Die Frage ist: Bleibt derartigen, eher „konservativen“ Anlegern nur die klassische Finanzwelt und das Sparbuch als Alternative? Mit einem dezentralen Finanzsystem oder kurz DeFi scheint sich eine Alternative im Ethereum-Ökosystem zu entwickeln.

DeFi oder Decentralized Finance ist seit Anfang 2019 eines der großen Buzzwords in der Ethereum Community. Wir haben deshalb auch das Monatsspecial der Oktober-Ausgabe unseres Kryptokompasses diesem Thema gewidmet. Ebenso finden sich auf BTC-ECHO einige Artikel um DeFi.

In besagtem Monatsspecial lag der Fokus auf einer Seite des Crypto Lendings: der Einlage von Ether für DAI. Hier möchten wir die andere Seite betrachten: das Verleihen von Geld.

Compound – Ein von allen getragener Liquidity Pool

Wir werden dabei als ein Beispiel auf Compound schauen. Compound ist eine Plattform, die für Liquidität im DeFi-Ökosystem sorgen möchte. Das Besondere: Nutzer können sich nicht nur Geld gegen eine Einlage leihen, sie können selbst dem Liquidity Pool ihre Gelder anvertrauen – und damit etwas passives Einkommen erwirtschaften. Die aktuellen effektiven Jahreszinsen, die man auf Compound für unterschiedliche Assets erhält, finden sich direkt auf der Webseite:

Für unterschiedliche Assets sehen wir neben der Marktgröße zwei Zinsraten. Der effektive Jahreszins für „Borrow“ entspricht der Rate, die Anleger für einen Kredit zahlen müssen, ist für uns also uninteressant. Der effektive Jahreszins für „Supply“ ist das, was uns interessiert, ist es doch die Verzinsung, die Anleger für ein Verleihen ihrer eigenen Gelder erwarten können.

Größtenteils erinnern die Zinsen an das, was man auf dem eigenen Sparbuch erhält. Ausnahmen sind jedoch der USD Coin, ein Stable Coin aus dem Hause Coinbase, und DAI, der Stable Coin aus dem MakerDAO-Ökosystem.

Als Beispiel wollen wir Schritt für Schritt die Einlage von Geldern in DAI betrachten. Wir gehen davon aus, dass etwas Ether auf der eigenen Metamask Wallet zu verfügung steht. Sollte das nicht der Fall sein, können Anleger über Coinbase oder, wie hier beschrieben, Coinmerce Ethereum kaufen und diese auf die Metamask Wallet senden. Letztere lässt sich als Browser-Erweiterung installieren.

Wie komme ich an DAI?

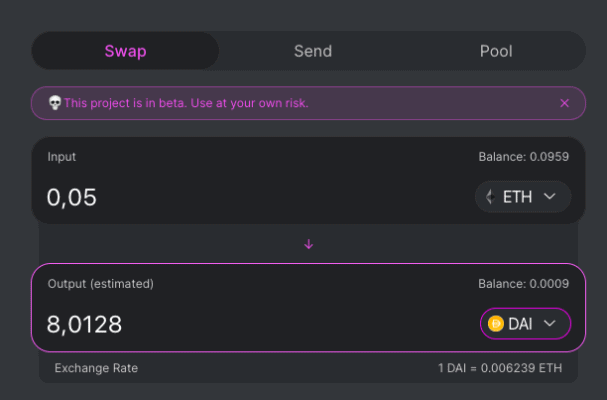

Die eigenen Ether können nun dank des Defi-Ökosystems in DAI umgetauscht werden. Das kann beispielsweise über Uniswap geschehen. Nachdem man seine Metamask Wallet mit der dApp von Uniswap verbunden hat, kann man über das Eingabepanel „Swap“ angeben, wie viel ETH man in DAI wechseln möchte. Hier mal ein Beispielbetrag, der sicherlich nicht reich machen wird:

Nachdem der Swap abgeschlossen ist, kann sich der Sparer in spe schon freuen: Die DAI Token liegen nun in seiner Metamask Wallet. Anders als bei Börsen müssen diese nicht erst von Uniswap abgezogen werden, sondern stehen sofort zur Verfügung.

Finalisieren des DeFi-Sparbuches auf Compound

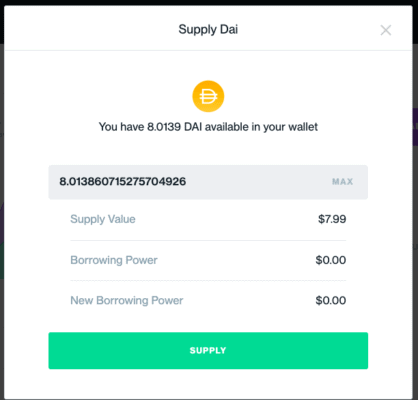

Diese DAI möchten wir nun auf Compound gewinnbringend anlegen: Wir gehen dazu auf die Seite des Assets DAI und klicken auf „Supply“. Dort geben wir an, wie viel DAI wir in Compound anlegen wollen:

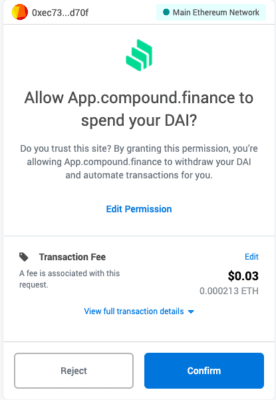

Es wird, nach klicken auf Supply, gefragt, ob wir einer derartigen Transaktion zustimmen wollen. Das kostet, wie die meisten Aktionen im Ether-Ökosystem, Gebühren. Diese sind jedoch überschaubar:

Wenn man nun auf „Confirm“ geklickt hat, kann man sich an seinem neuen Sparbuch erfreuen.

Wir sind in diesem Tutorial bewusst den Weg über beide dApps gegangen. An sich können Anleger auch InstaDapp nutzen, eine weitere dApp, in der Compound, Uniswap und MakerDAO verflochten sind. Ziel war jedoch, das Zusammenspiel unterschiedlicher dezentraler Anwendungen im DeFi-Ökosystem zu illustrieren. Es ist immer hilfreich zu wissen, was hinter Dienstleistungen wie InstaDapp steht.

DeFi und Compound: Kein Get-rich-quick-Schema

Vergleicht man die zu erwartende Rendite mit dem, was über Krypto-Anlage erreichbar ist, sind natürlich Renditen wie sechs Prozent pro Jahr lächerlich. Auf der anderen Seite erkaufen sich Anleger damit eine gewisse Ruhe in Zeiten des Bärenmarkts. Wir erinnern uns: Wie im oben erwähnten Artikel zum Thema Dollar-Cost-Averaging erwähnt ist, mussten Anleger, die seit Januar 2018 entsprechend Geld in Bitcoin anlegten, zwischenzeitlich 50 Prozent Verlust bezüglich einer reinen Cash-Position verkraften. Entsprechend kann für Krypto-Investoren das Investment in das DeFi-Ökosystem eine stabile Basis bescheren. Gerade jene, die ein Krypto-Portfolio erstellen, können, wenn sie ohnehin eine Cash-Position haben, über eine Einlage in Compound nachdenken.

Zum Abschluss, quasi als „erweiterter Disclaimer“, sollte noch betont werden: Auch wenn DAI und andere Stable Coins keine dramatische Volatilität haben, ist das Investment in derartige Assets und DeFi im Allgemeinen mit Risiko behaftet. Gerade im Smart-Contract-Bereich sollten Risiken wie Hacks oder Sicherheitslücken nicht unterschätzt werden. Wer seinerzeit das Hoch und Tief um die DAO erlebte, wird wissen: Auch ein an sich interessantes, transparentes Investment-Vehikel birgt Gefahren in sich. Jüngst wurde auf eine Sicherheitslücke im MakerDAO Smart Contract aufmerksam gemacht. Entsprechend gilt auch bei DeFi-Anlagen: Investiere nicht mehr, als du verlieren kannst.