Seit Anfang November verfolgen wir, wie sich Bitcoin im Vergleich zu traditionellen Märkten schlägt. Dabei geht es nicht um einen trivialen Vergleich der Performance. Institutionelle Investoren sind an Bitcoins Anspruch, ein nicht korreliertes, stabiles Asset zu sein, äußerst interessiert. Im Rahmen eines Gastbeitrags auf €uro Fundresearch hat sich BTC-ECHO der Fragestellung gewidmet, ob Bitcoin und der stark korrelierte Krypto-Markt eine gute Ergänzung für klassische Portfolios darstellen würden. Diese Fragestellung ist es, die institutionelle Investoren am Krypto-Markt interessiert, weniger eine Hoffnung auf einen neuen Bull Run wie Ende 2017.

Um die Eignung für klassische Portfolios zu klären, kann ein Investor verschiedene Größen betrachten. Zum einen wäre es interessant zu sehen, ob und wie stark Bitcoin zu traditionellen Märkten gekoppelt ist. Zum anderen ist ein stabiles Asset für ein langfristiges Investment attraktiv. Die Volatilität des Assets muss zwar nicht extrem gering sein. Sie sollte aber wenigstens über einen längeren Zeitraum eine gewisse Konstanz aufweisen.

Wir achten in dieser Artikelreihe deshalb auf die Korrelation im letzten Monat, die gleitende Volatilität und die gleitende Performance. Die Werte werden für jeden Tag auf der Basis der letzten 30 Tage berechnet. Als Vergleichsassets aus den traditionellen Märkten betrachten wir die Indizes S&P 500, Nikkei und Dax sowie Öl und Gold.

Korrelation: Kryptowährungen vs. traditioneller Markt

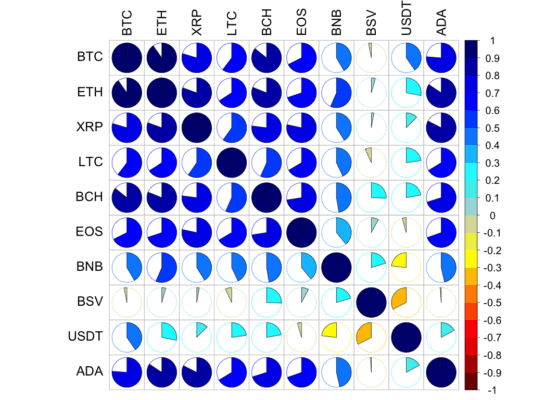

Wie man es im Krypto-Sektor kennt: Die Kryptowährungen sind extrem stark miteinander korreliert. Die einzigen zwei wirklich nennenswerten Ausnahmen sind weiterhin der Binance-Coin-Kurs, der Kurs von Bitcoin SV und, wieder Teil der Top 10, Tether-USD. Ansonsten liegen die Korrelationen untereinander bei mindestens 50 Prozent:

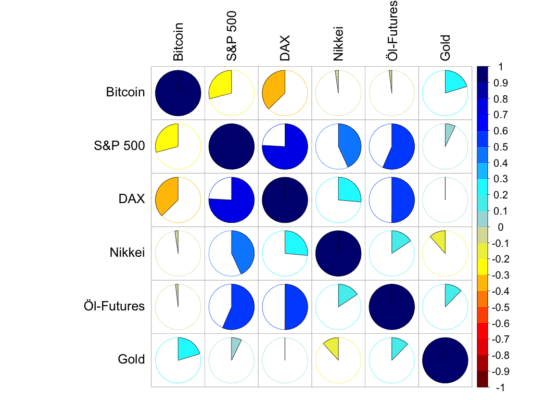

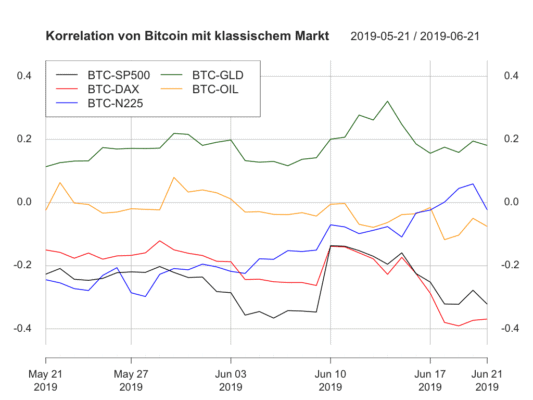

Bitcoin ist weiterhin King und da das Interesse seitens institutioneller Investoren weiterhin bei Bitcoin liegt, betrachten wir seine Korrelation zu den traditionellen Märkten. Wie in der letzten Woche sind bis auf Gold alle Vergleichsassets zu Bitcoin negativ korreliert, wobei der Nikkei-Index und Öl nur eine schwache Kopplung besitzen.

Die Korrelation zwischen dem Nikkei-Index und dem Bitcoin-Kurs konnte zwischenzeitlich in den positiven Bereich steigen, fiel jedoch wieder in den negativen Bereich zurück:

Insgesamt liegt die absolute mittlere Korrelation Bitcoins mit den übrigen Märkten bei 18 Prozent und ist damit fast gleichauf mit der absoluten Korrelation vom Nikkei-Index. Nur die absolute Kopplung von Gold zu den übrigen Märkten ist mit zehn Prozent deutlich geringer. Unter Berücksichtigung von Kompensationseffekten durch etwaige Antikorrelationen erhält man eine negative Korrelation von 10 Prozent. Auch hier tut sich aktuell Gold mit einer Korrelation von sechs Prozent als das entkoppelste aller Vergleichsassets hervor.

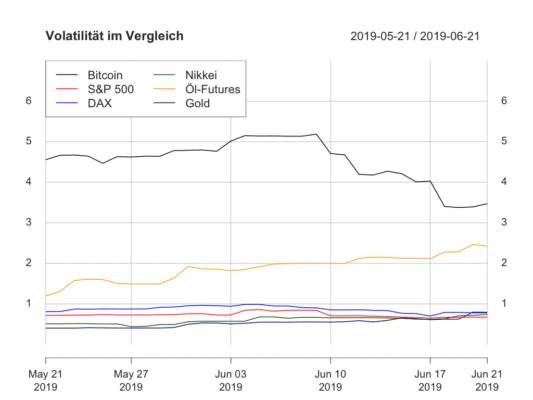

Die Volatilität ist inzwischen unter vier Prozent gefallen. Während die Volatilität des übrigen Markts weiterhin unter einem Prozent liegt und sich kaum bewegt, ist die von Öl weiter gestiegen:

Performance von Bitcoin leicht unter der von Gold

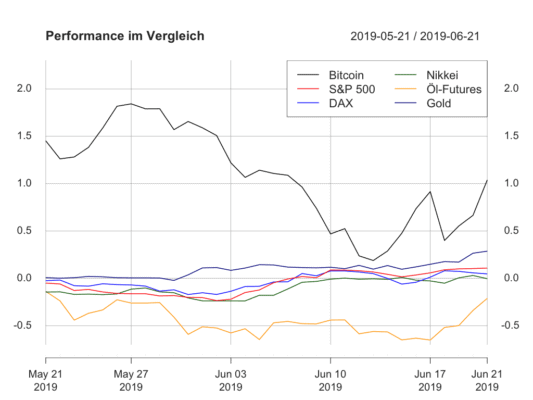

Die jüngste Entwicklung des Bitcoin-Kurses wurde schon an anderen Stellen kommentiert. kein Wunder also, dass diese Entwicklung weiter anhielt. Während die Performance vom Gros der Vergleichsassets mehr oder weniger um die Null herumpendelt oder im Fall von Gold sogar negativ ist, kann Bitcoin einen durchschnittlichen täglichen Kursgewinn von einem Prozent vorweisen:

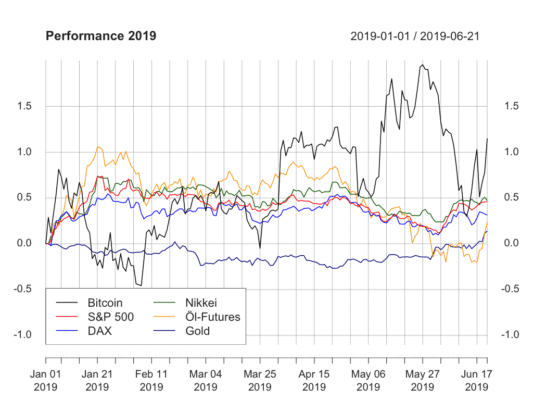

Dieses Bild schlägt sich verständlicherweise in der Gesamt-Performance seit Anfang 2019 nieder. Bitcoin hat mal wieder größere Returns als alle Vergleichsassets:

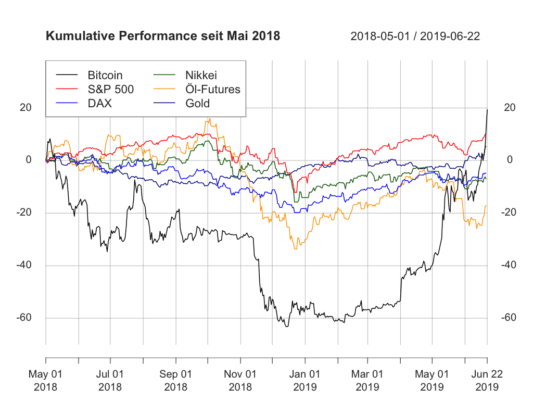

In den letzten Wochen haben wir uns die kulminierte Performance seit August angeschaut. Wir sagen, dass jemand, der am 1. August Geld in Bitcoin gesteckt hätte, heute deutlich mehr Profit als mit jedem anderen Asset gemacht hätte. Mit dem jüngsten Kursanstieg kann man dieses virtuelle „All-In“-Experiment weiterspielen. Hätte jemand im Mai 2018 Geld in Bitcoin gesteckt, hätte er zwar einen Drawdown von ungefähr 60 Prozent ertragen müssen. Trotz des Bärenmarkts würde er jedoch jetzt alle anderen Assets geschlagen haben:

Das obige Bild könnten Enthusiasten mit gewisser Begründung als Beweis für den Wert eines Bitcoin-Langzeitinvestments (oder auf Neudeutsch des Hodlns) sehen. Das Bild zeigt jedoch auch eine Sache, die für einen institutionellen Investor schwierig sein könnte. Ein Drawdown von 60 Prozent zeigt, dass Bitcoin immer noch ein riskantes Asset ist. Interesse an diesem riskanten Asset ist dennoch zweifelsohne da. Zu attraktiv ist die geringe Korrelation Bitcoins zum übrigen Markt. Dies gepaart mit der überschaubaren Volatilität und den jüngsten Kursanstiegen macht Bitcoin weiterhin für institutionelle Investoren äußerst interessant.

Daten am 22. Juni von cryptocompare.com, finance.yahoo.com und fred.stlouisfed.org verwendet.

.png?width=288&height=144)

.png?width=288&height=144)