Sie erforschen, sie tauschen sich aus, aber Konkretes vorzuweisen haben sie bislang wenig: Die meisten Zentralbanken der Welt bleiben beim Thema digitales Zentralbankengeld (Central Bank Digital Currency, CBDC) nach wie vor auf Sicherheitsabstand. Pilotprojekte, in denen CDBCs in der Praxis erprobt werden, gibt es bislang kaum. Das geht aus einem Report der Bank für Internationalen Zahlungsaustausch (BIZ) vom 1. März hervor.

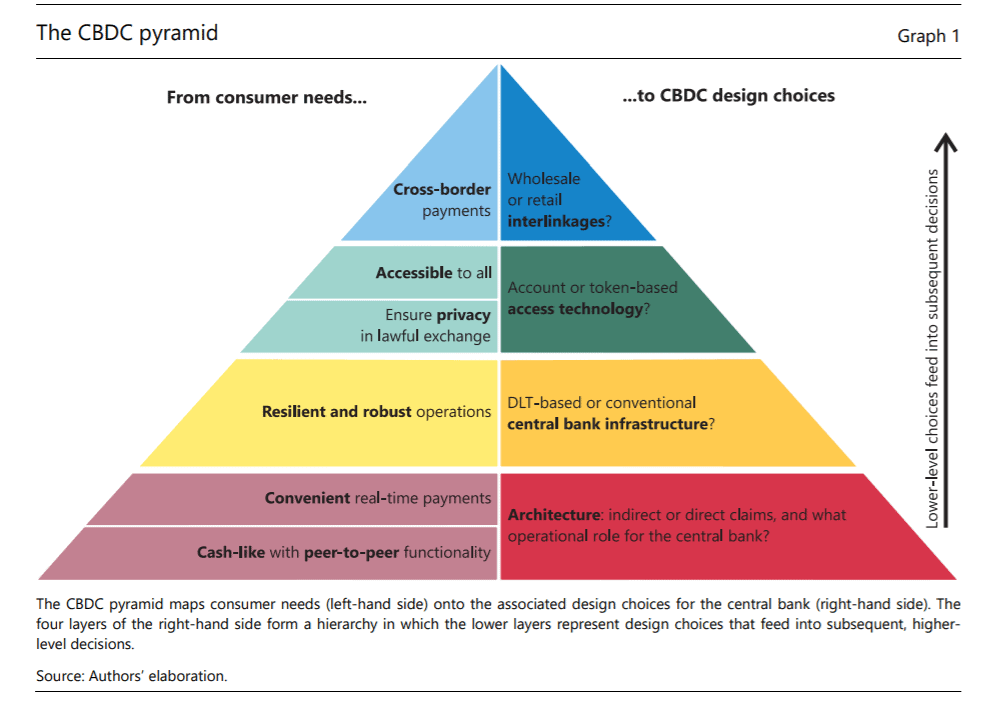

Die Bedürfnispyramide

In dem Quartalsbericht setzen sich die Autoren ausführlich mit den Chancen, Risiken und potenziellen Nebenwirkungen von digitalem Zentralbankengeld auseinander. Dabei stellen die Verfasser die Verbraucherbedürfnisse den jeweiligen Herausforderungen auf technologischer Ebene gegenüber. Danach sei die Möglichkeit, mit CBDCs bargeldähnliche, instantane Peer-to-Peer-Zahlungen vollziehen zu können, das grundlegende Bedürfnis auf der Verbraucherseite. Es folgen die Sicherheit des CBDC-Systems, Privatsphäre, Zugänglichkeit und schließlich grenzüberschreitende Zahlungen.

Daraus ergibt sich ein hierarchisches Gefüge, das die Autoren des BIZ-Reports als Pyramide illustrieren:

Dieser Eindruck verfestigt sich, wenn man die CBDC-Projekte betrachtet, die der BIZ-Report auflistet. Bei den allermeisten Notenbanken erschöpft sich das CBDC-Engagement bislang noch in der „Erforschung“. Pilotprojekte mit Praxisbezug haben bislang nur die Zentralbanken der Bahamas, der Ukraine, Uruguay und – das wohl prominenteste Beispiel – China angeregt.

CBDC: Europa zaudert

Die Europäische Zentralbank gehört indes zu jenen Notenbanken, die sich bislang hauptsächlich theoretisch mit dem Thema CBDC auseinandersetzen. Zuletzt hat die EZB ein zweistufiges Modell ins Spiel gebracht. Damit will sich das Geldhaus dem Problem am Sockel der Pyramide widmen: Welche Rolle spielen Zentralbanken, welche fällt den Geschäftsbanken zu?

Darin spiegelt sich eine Befürchtung wider, die ausgerechnet in einem der größten Wertversprechen von Kryptowährungen begründet liegt: Das Gespenst der „Intermediation“ spukt zunehmend in den Köpfen der Zentralbanker. Es beschreibt den Umstand, dass Mittelsmänner, namentlich Banken, ausgeklammert werden. Bezogen auf CBDCs bedeutet das, dass Geschäftsbanken Gefahr laufen könnten, obsolet zu werden. Ein Umstand, der in den Befürchtungen der Zentralbanker die Währungsordnung gefährden könnte und seinen Teil dazu beiträgt, dass die Eurozone wohl so schnell keine gemeinsame CBDC erhalten wird.

Schweiz und Dänemark: Bislang kein Mehrwert der CBDCs

Auch außerhalb der Eurozone haben sich europäische Notenbanken mit dem Thema befasst. Manche haben bereits ein vorläufiges Urteil gefällt: Zum derzeitigen Zeitpunkt überstiegen die Kosten noch den Nutzen einer CBDC:

Nur sehr wenige Projekte sind bereits abgeschlossen, wobei die Ergebnisse sehr unterschiedlich ausfallen. Einige wenige Jurisdiktionen, darunter Dänemark und die Schweiz, haben festgestellt, dass die Kosten einer CBDC im Einzelhandel derzeit die Vorteile überwiegen würden,

heißt es dazu in dem Report.

.png?width=288&height=144)

.png?width=288&height=144)