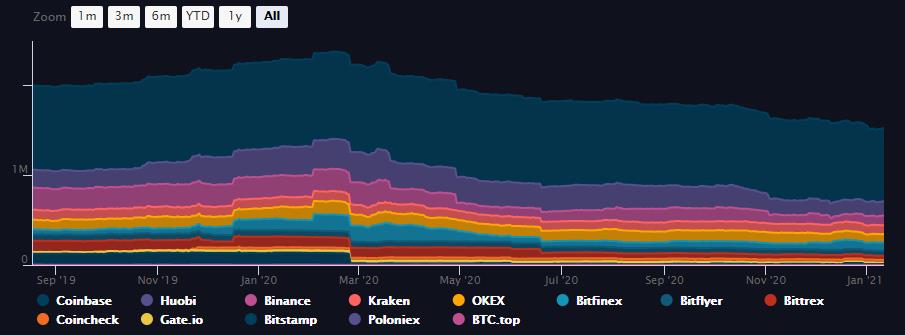

Seit rund 12 Monaten lässt sich ein Phänomen beobachten: Die Bitcoin-Bestände an den Krypto-Börsen schrumpfen. Insbesondere seit letztem Herbst, als die Bitcoin-Kursrallye an Fahrt aufgenommen hat, verzeichnen praktisch alle großen Börsen, von Coinbase über Huobi bis Binance, sinkende Bestände.

Verantwortlich dafür können vor allem die institutionellen Investoren gemacht werden, die über den OTC-Handel wie beispielsweise Coinbase Pro große Mengen an BTC erwerben. Dass den Krypto-Börsen „physische“ Bitcoin entzogen werden, hat nicht nur positive Konsequenzen für den Bitcoin-Kurs, sondern auch negative für die Liquidität an den Börsen.

Das Verschwinden der Bitcoin

Viele dieser Bitcoin werden damit langfristig dem Markt und vor allem den Privatanlegern entzogen. Beispielsweise ist nicht davon auszugehen, dass Microstrategy CEO Michael Saylor seine 70.470 BTC zeitnah auf den Markt schmeißen wird. Der Anlagehorizont der meisten Großinvestoren dürfte tendenziell langfristig geprägt sein.

Bei Investmentfirmen dürften viele der „physischen“ BTC sogar vielleicht nie mehr das Licht einer Börse erblicken. Vermögensverwaltungen wie Galaxy Digital, VanEck oder ETC Group erwerben Bitcoin, um diese als Basiswert für traditionelle Wertpapierverbriefungen zu nutzen. Sofern nicht wie bei manchen BTC Futures eine physische Auslieferung vereinbart ist, verbleiben die BTC bei der Verwahrgesellschaft des Wertpapieremittenten.

Verschiebung der Marktkräfte und Bedrohung von Krypto-Börsen

Aktuell können wir entsprechend eine Verschiebung der Marktkräfte und der Liquidität beobachten. Traditionelle Börsen wie eine CME Futures-Börse werden immer wichtiger. Dies gilt auch für klassische Wertpapierbörsen, an denen Zertifikate wie ETNs gehandelt werden können. Beispielsweise erfreut sich die Xetra der Deutschen Börse immer größerer Beleibtheit für BTC ETNs. Sollten die neu gestellten Anträge für einen Bitcoin ETF – VanECK versucht mal wieder sein Glück bei der SEC – dieses Jahr erfolgen haben, dann dürfte dies den Trend sogar nochmal verstärken.

Durch die hohe Nachfrage nach traditionellen Finanzprodukten für das Wertpapierdepot bei der Bank respektive dem Wertpapierbroker, gehen Krypto-Marktanteile an die Old Economy über. Es findet eine zentralisierte Lagerung der BTC-Bestände auf den Hardware-Security-Modulen der zuständigen Verwahrgesellschaften statt. Die Regulierungsbehörden dürfte dies mehr als freuen, da sich das Problem der Kontrolle damit von selbst erledigt. Wer einen Bitcoin ETN erwirbt, besitzt schließlich ein Wertpapier und keine schwerer zu regulierende Kryptowährung.

Wertpapierdepot statt Wallet – Ein kurzlebiger Trend?

Dieser Trend nimmt inzwischen absurde Ausmaße an. Die Nachfrage nach BTC-Wertpapieren ist so groß, dass Investoren bereit sind größere Aufschläge zu bezahlen. Vereinfacht gesagt: Investoren zahlen für die veraltete Form der Verbriefung mehr als an Bitcoin-Gegenwert im Finanzprodukt enthalten ist. Es ist allerdings davon auszugehen, dass es sich hierbei um kurzfristige Nachholeffekte des traditionellen Finanzsektors handelt, die sich mit der Zeit von selbst regulieren sollten.

Schließlich sind traditionelle Wertpapierverbriefungen teurer und ineffizienter als das Ursprungsmedium Token. Es handelt sich also nur um eine Übergangsphase, die sich durch Regulatorik, Unsicherheit auf Verbraucherseite und Abhängigkeit von bestehenden Infrastrukturen erklären lässt. Wenn Token-Infrastrukturen in den nächsten Jahren immer mehr zum Standard werden, ganz gleich, ob durch einen digitalen Euro (CBDC / Stablecoin) oder ein digitales Wertpapier (Security Token), dann werden sich auch Kryptowährungen von traditionellen Verbriefungen emanzipieren können. Der aktuelle Rückschritt löst sich mit der Etablierung der neuen Basistechnologie (Blockchain) immer weiter auf, bis es nur noch einen Standard für Werteträger gibt: Token.

Vorbild Gold: Warum Bitcoin das gleiche Schicksal ereilen könnte

Die oben skizzierte Entwicklung wird voraussichtlich auch Auswirkungen auf den Bitcoin-Kurs haben. Dem Bitcoin könnte dabei genau das gleiche Schicksal ereilen wie dem Edelmetall Gold. So muss man zwischen dem physischen Goldpreis und dem Preis für „Papiergold“, also Gold, das durch ein Wertpapier verbrieft wird und an der Börse gehandelt wird, unterscheiden.

Insbesondere in unsicheren Zeiten, wie wir es zur ersten Corona-Welle im März gut beobachten konnten, kann es passieren, dass sich die Preise für physische Edelmetalle von ihren Verbriefungen entkoppeln. So war die Nachfrage nach physischem Gold deutlich höher, sodass die Preise für Barren und Münzen stärker gestiegen sind als für ETCs, ETFs oder sonstigen Finanzprodukten. Gerade dann, wenn die Anleger den Finanzinstitutionen misstrauen, neigen sie dazu, ihr Gold im Schließfach zu Hause zu verwahren.

Der „echte“ BTC als begehrtes Sammlerstück

Bezieht man diese Logik auf den Vermögenswert Bitcoin, dann bedeutet das nichts anderes, als dass die Anleger lieber selbst ihre BTC via eigener Wallet respektive Private Key verwahren, als dies einem Finanzintermediär zu überlassen. Dieser Trend könnte sich insbesondere dann verstärken, wenn den Marktteilnehmern bewusst wird, dass es immer weniger frei handelbare Bitcoin gibt.

Schließlich ziehen die institutionellen Investoren immer mehr Bitcoin aus dem Markt, sodass sie ein Gros der Privatinvestoren als primäre Bitcoin-Holder aus dem Markt drängen. Gerade in Korrekturphasen verstärken sich solche Umverteilungstendenzen, indem die schwachen Hände (Privatanleger) aus dem Markt gespült werden.

Wenn die Anzahl der an den Krypto-Börsen frei handelbaren BTC immer weiter abnimmt, dann kann diese Verknappung auch zu einer Preisentkopplung führen. Der gegenwärtige Trend, dass urkundliche Bitcoin-Wertpapierverbriefungen aufgrund der hohen Nachfrage einen Aufschlag generieren, könnte sich in Zukunft zu einem Abschlag gegenüber den nicht-verbrieften, echten BTC entwickeln. Investoren könnten dann also bereit sein mehr zu zahlen, wenn sie einen Bitcoin – wie im Sinne des Erfinders – selbst halten können, anstatt nur ein Kurs-Partizipationsrecht zu erwerben. Von den Kostenfaktoren, die eindeutig für Token anstatt urkundlichen Verbriefungen sprechen, mal ganz abgesehen.