Der mittelfristige Ausblick für den Krypto-Markt bleibt technisch bullish, auch wenn fundamentale Daten wie Inflation und schwaches Jobwachstum belasten. Mit den gestern veröffentlichten Daten zum US-Erzeugerpreisindex (PPI), einem Frühindikator für die Inflation, hat sich das Bild kurzfristig aufgehellt: Die Erzeugerpreise lagen bei 2,6 Prozent statt der erwarteten 3,3 Prozent, der Kernwert bei 2,8 Prozent gegenüber einer Prognose von 3,7 Prozent. Damit fiel die Teuerung niedriger aus als befürchtet.

Für die Fed bedeutet dies zusätzlichen Spielraum. Ein 25-Basispunkte-Schnitt im September gilt nun als nahezu sicher, ein weiterer im Oktober als wahrscheinlich. Die Marktteilnehmer spekulieren daher bereits, ob die Notenbank neben Zinssenkungen auch zusätzliche Lockerungsmaßnahmen ins Auge fasst. Die Wahrscheinlichkeit eines größeren 50-Basispunkte-Cuts bleibt mit rund zehn Prozent zwar gering, ist nach den PPI-Daten aber leicht gestiegen.

Zusätzlich wurden die US-Arbeitsmarktdaten für die zwölf Monate bis März 2025 deutlich nach unten revidiert. Laut Bureau of Labor Statistics entstanden in diesem Zeitraum 911.000 Stellen weniger als bisher gemeldet – die größte Abwärtskorrektur in der Geschichte dieser Statistik. Statt durchschnittlich 147.000 Jobs pro Monat kamen nur rund 71.000 hinzu. Diese Schwäche untermauert die zuletzt beobachtete Abkühlung am Arbeitsmarkt und verschafft der Fed zusätzlichen Spielraum, bereits kommende Woche mit Zinssenkungen zu beginnen. Für den US-Dollar bedeutet die Revision zusätzlichen Druck, was wiederum Risiko-Assets wie Bitcoin und den traditionellen Aktienmarkt unterstützt.

Die Chance auf gar keinen Cut im September ist hingegen deutlich gesunken – die Fed dürfte den Rückenwind durch die Daten nutzen, um den bereits in Jackson Hole signalisierten Kurswechsel einzuleiten. Entscheidend werden nun die heutigen CPI-Daten: Bleiben auch die Verbraucherpreise unter den Erwartungen, könnte das dovishe Narrativ nochmals an Fahrt gewinnen.

Märkte zwischen Gold, Silber und saisonalen Risiken

Nicht nur Krypto, auch andere Assetklassen senden Signale. Gold befindet sich in einem klaren Aufwärtstrend – ein Hinweis auf globale Unsicherheiten. Silber holt seit mehreren Wochen deutlich auf und handelt derzeit über 41 US-Dollar.

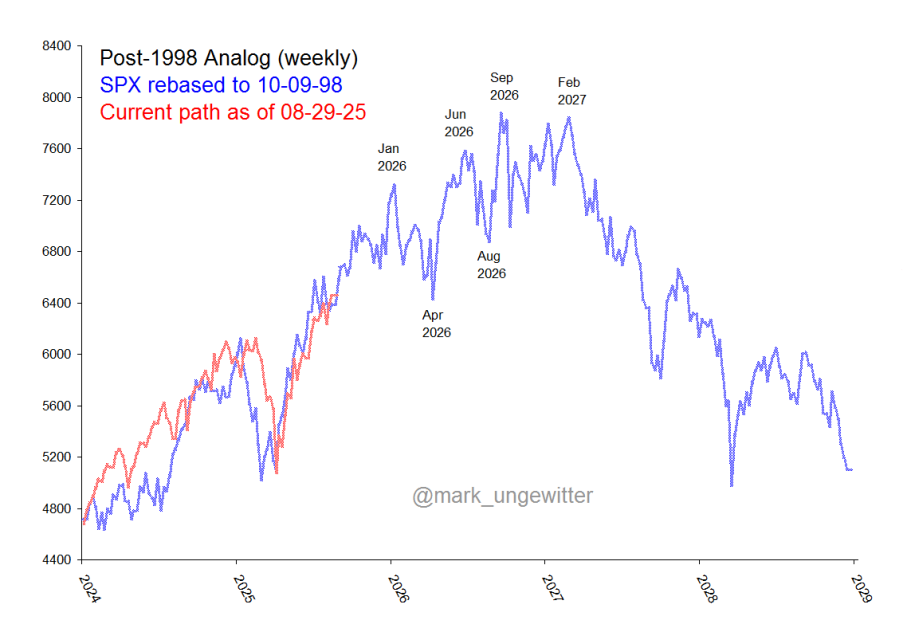

Ein saisonaler Faktor mahnt aber zur Vorsicht: Historisch folgte auf starke Sommermonate (über fünf Prozent Anstieg) im S&P 500 häufig ein schwacher Herbst mit Stagnation im September und Korrekturen im Oktober. Auch Vergleiche mit der Dotcom-Bubble stützen das Narrativ einer möglichen Überhitzung.

S&P 500 im historischen Vergleich zur Dotcom Bubble 1998 | Quelle: X @mark_ungewitter

Altcoin-Rotation und Mining-Sektor

Die BTC-Dominanz zeigt zwar kurzfristige Stärke, bleibt aber unter der entscheidenden Marke von 58,8 Prozent. Das spricht weiterhin für Altcoins, die zuletzt verstärkt Kapitalzuflüsse verzeichneten. Besonders Mid- und Low-Caps könnten profitieren, solange Bitcoin nicht klar über 113.000 bis 118.000/120.000 US-Dollar ausbricht. Historisch ist diese Phase häufig die letzte Rotationsbewegung vor einem übergeordneten Zyklus-Top.

Der Altcoin-Markt (Total3) testet aktuell seine Cycle-Highs von 2021 – ein Break und Retest wären ein starkes Kaufsignal. Ohne Bestätigung drohen jedoch bearish Divergenzen.

Auch der Mining-Sektor rückt ins Blickfeld: Einzelne Marktteilnehmer bauen Positionen bei Aktien wie CleanSpark (CLSK) und Riot Platforms (RIOT) aus, um indirekt vom Bitcoin-Umfeld zu profitieren.

Implikationen für Bitcoin, Ethereum und Altcoins

Die deutlich schwächeren PPI-Daten stützen die Erwartung, dass die Fed im September mit Zinssenkungen beginnt. Für Anleger bedeutet das: Das Risiko eines “No Cut”-Szenarios ist fast vom Tisch, 25 Basispunkte sind sicher. Die Chance auf 50 Basispunkte bleibt zwar gering, könnte bei einem ebenfalls schwachen CPI aber steigen.

Bitcoin hat diesen Rückenwind sofort umgesetzt und den Widerstand bei 113.000 US-Dollar überwunden. Kurzfristige Ziele liegen bei 115.000 und 118.000 US-Dollar. Doch Vorsicht: Übergeordnete Divergenzen mahnen, dass die Rallye noch keine nachhaltige Trendwende signalisiert.

Langfristig bleibt die Perspektive intakt: Solange der US-Dollar schwach bleibt und die Fed auf Lockerungskurs geht, profitieren Bitcoin, Ethereum und Altcoins von einem Umfeld, das riskante Assets begünstigt. Allerdings besteht ein zunehmendes Stagflationsszenario in den USA mit schwachem Wachstum, hartnäckiger Inflation und steigenden Kreditausfällen. Für Bitcoin und andere Kryptowährungen könnte dies zweischneidig sein – einerseits zusätzlicher Rückenwind durch geldpolitische Lockerungen, andererseits die Gefahr einer breiteren Marktbereinigung im Zuge eines globalen Deleveraging-Prozesses, also einer Reduzierung von Schulden und Hebelpositionen.

Quellen:

- Tradingview

- S&P 500 im historischen Vergleich zur Dotcom Bubble

- Wahrscheinlichkeit für einen 25-Basispunkte-Schnitt laut CME Group