Eine sCBDC ist eine Form von digitalem Zentralbankgeld, die in einer öffentlich-privaten Partnerschaft ausgestaltet ist. Hierbei erhalten E-Geld-Anbieter Zugang zu Zentralbankgeld – in Form von Zentralbankreserven – und besichern das entsprechende E-Geld zu 100 Prozent mit Zentralbankgeld.

Doch der Reihe nach: Was ist überhaupt E-Geld? Die Bundesbank definiert E-Geld als

jeder elektronisch, darunter auch magnetisch, gespeicherte monetäre Wert in Form einer Forderung an den Emittenten, der gegen Zahlung eines Geldbetrages ausgestellt wird, um damit Zahlungsvorgänge im Sinne des § 675f Abs. 1 S. 1 BGB durchzuführen, und der auch von anderen natürlichen oder juristischen Personen als dem Emittenten angenommen wird.

Häufig wird E-Geld entweder auf Prepaid-Karten oder Mobiltelefonen aufbewahrt. Wird ein Mobiltelefon für das Speichern von E-Geld verwendet, zahlt der Nutzer das Geld, das er in E-Geld umwandeln möchte – typischerweise über eine App – an den E-Geld-Emittenten. Der Benutzer erhält dann über die App E-Geld-Einheiten auf sein Mobiltelefon gutgeschrieben.

Wie wird E-Geld herausgegeben?

Um rechtlich E-Geld-Dienstleistungen anbieten zu können, müssen die Europäische Zentralbank (EZB) und die BaFin dem E-Geld-Institut (EMI) zunächst die Erlaubnis zur Ausgabe von E-Geld erteilen. Im Vergleich zu anderen Finanzdienstleistungen erweist sich E-Geld in der Regel als bequem, da E-Geld-Institute typischerweise mehr Erfahrung auf dem Gebiet des nutzerorientierten Designs sowie der Integration der E-Geld-Anwendungen in soziale Medien haben (Adrian, 2019). Zudem sind Transaktionskosten in der Regel relativ niedrig und das Vertrauen in E-Geld-Institute ist in einigen Ländern höher als in Banken (Adrian, 2019).

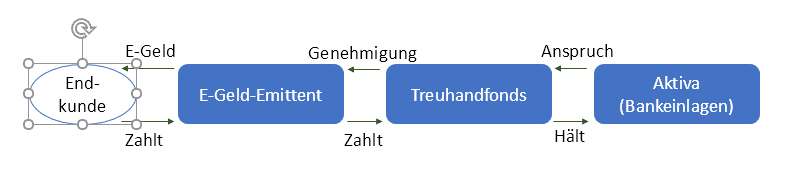

Abbildung 1 veranschaulicht den Prozess der E-Geld-Emission. Hierbei agieren der E-Geld-Emittent und der Endkunde als Hauptakteure. Der Endkunde beabsichtigt, einen bestimmten Geldbetrag in Euro als E-Geld-Einheiten zu halten. Das EMI kreiert digitales E-Geld und tauscht Giralgeld (Bankeinlagen) im Verhältnis 1:1 in E-Geld-Einheiten um.

Hierbei ist zu beachten, dass EMIs keine Kredite mit entsprechenden Zinssätzen gewähren dürfen. EMIs erzielen primär Einnahmen aus Gebühren, die für den Umtausch von in E-Geld-Einheiten erhoben werden. Sie halten das Geld der Endkunden hauptsächlich in Form von Bankeinlagen auf einem oder mehreren Sammelkonten (Adrian, Mancini-Griffoli, 2019). Auf diese Weise besteht ein gewisses Kontrahentenrisiko: Die Bankeinlagen des EMIs, die aus den einzelnen Beiträgen der Endnutzer bestehen, können ausfallen, wenn die Partnerbanken in entsprechende Zahlungsschwierigkeiten geraten. Darüber hinaus besteht auch ein Ausfallrisiko des EMI an sich (Adrian, Mancini-Griffoli, 2019). Um das Vertrauen und die Sicherheit der Endnutzer zu erhöhen, kann das E-Geld-Institut einen Treuhandfonds einrichten, in den es die Euro-Einheiten der Endnutzer einzahlt. In diesem Fall hält und verwaltet der Treuhänder das eingezahlte Geld.

E-Geldanbieter in der Eurozone

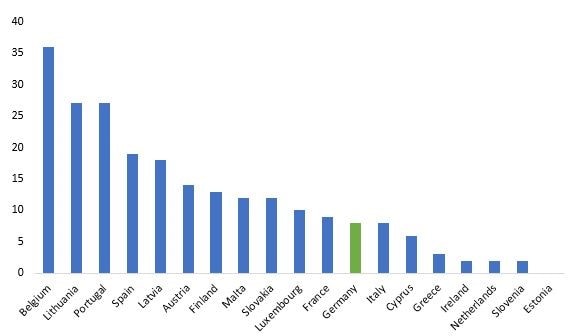

Abbildung 2 illustriert die Verteilung der EMIs im Euroraum. Insgesamt gibt es dort 227 EMIs. Hierbei liegt Belgien mit 36 EMIs an der Spitze, gefolgt von Litauen und Portugal (beide 27). Deutschland liegt mit 8 E-Geld-Instituten im unteren Drittel. In Deutschland operierende EMIs müssen sich bei der der EZB und der BaFin eine entsprechende Genehmigung einholen. Theoretisch können auch Banken E-Geld ausgeben. Allerdings ist auch hierfür eine entsprechende Lizenz notwendig.

Vom E-Geld zur sCBDC

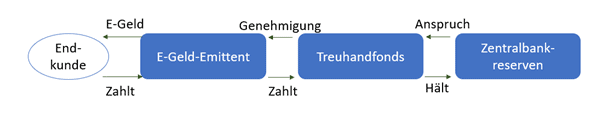

Im Gegensatz zu konventionellem E-Geld wird im Falle einer sCBDC das E-Geld nicht mit Giralgeld sondern mit Zentralbankgeld, in Form von Zentralbankreserven, gedeckt (siehe Abbildung 3).

In diesem Fall hält der Treuhänder das hinterlegte Geld nicht als Bank- sondern als Zentralbankguthaben. Somit ist das E-Geld nicht mit risikobehaftetem Geschäftsbankengeld, sondern vollständig mit risikolosem Zentralbankgeld gedeckt. Der Besitzer des E-Gelds besitzt folglich einen indirekten Anspruch an digitalem Zentralbankgeld, was in diesem Falle als sCBDC bezeichnet wird. Auf diese Art und Weise wird das Risiko erheblich reduziert. Wie im Falle des konventionellen E-Gelds ist die Beauftragung eines Treuhänders freiwillig. Durch die Einbeziehung eines Treuhänders kann jedoch das Vertrauen des Endkundens in das EMI gestärkt und die Glaubwürdigkeit der Hinterlegung erhöht werden.

Im Falle einer solchen öffentlich-privaten Partnerschaft hat die EZB bestimmte Aufgaben zu erfüllen. Erstens ist sie für die Bereitstellung von Zentralbankreserven verantwortlich. Zweitens muss die EZB die Höhe der Reserven bestimmen, die für die Umwandlung in eine sCBDC vorgesehen sind sowie eine angemessene Verwendung dieser Reserven überwachen. Drittens muss die EZB entscheiden, welchen EMIs sie Zugang zu ihren Reserven gewährt. Schließlich muss die EZB E-Geld-Anbietern zunächst Zugang zu Zentralbankreserven gewähren, um überhaupt eine sCBDC ausgeben zu können. Bislang ist das in der Eurozone nicht einheitlich möglich.

Die EMIs müssen im Rahmen der Partnerschaft entsprechende technologische E-Geld-Anwendungen entwickeln, E-Geld ausgeben und die Kunden verwalten und überwachen. Dazu gehören neben allgemeinen Know-Your-Customer (KYC)-Pflichten auch Maßnahmen zur Verhinderung von Geldwäsche und Terrorismusfinanzierung.

sCBDC vs. CBDC: Wo liegt der Unterschied?

sCBDC kann als eine spezifische Form einer CBDC gesehen werden. Für eine detaillierte Diskussion zu CBDCs siehe Klein, Groß, Sandner (2020). Im Falle einer „konventionellen“ CBDC sind Zentralbanken für das Betreiben der CBDC-Infrastruktur verantwortlich und bieten – im Falle einer kontenbasierten CBDC – Konten für die Endkunden an. Bei einer sCBDC erfolgt dagegen eine Auslagerung der operativen Aufgaben an E-Geld-Institute des privaten Sektors. Dies ist mit Kosten und potentiellen Risiken verbunden. Die EZB wäre in diesem Fall nur für wenige Aufgaben zuständig und würde somit Ressourcen sparen (siehe oben). In einem sCBDC-System bietet die Zentralbank dementsprechend keine Zentralbankkonten für die Allgemeinheit an, sondern stattdessen für private EMIs, die dann Zentralbankgeld für die Deckung des E-Gelds verwenden.

Ein weiterer Vorteil einer sCBDC besteht darin, dass die Disruption für bestehende Systeme und Infrastrukturen relativ gering ist. Zwar wird der Zugang zu Zentralbankgeld von Banken auf E-Geld-Institute erweitert, allerdings müsste die EZB kein neues gesetzliches Zahlungsmittel mit all seinen rechtlichen Konsequenzen einführen.

Allerdings sind sCBDCs auch mit Nachteilen verbunden. Zum einen hat der Inhaber einer sCBDC einen Zahlungsanspruch gegenüber das E-Geld-Institut. Da diese Forderung zu 100 Prozent durch Zentralbankgeld gedeckt ist, erscheint es unwahrscheinlich, dass der E-Geld-Anbieter ausfällt. Dennoch ist ein Ausfall theoretisch möglich. Damit ist eine sCBDC zwar weniger risikoreich als Giralgeld, allerdings risikoreicher als eine konventionelle CBDC. Zum anderen ist bislang keine ausreichende Interoperabilität gewährleistet. E-Geld stellt eine Forderung gegenüber einem bestimmten E-Geld-Institut dar, weshalb E-Geld je nach Institut ein unterschiedliches Risiko hat und somit nicht interoperabel nutzbar ist.

Fazit

Eine sCBDC ist eine interessante Form einer CBDC für den Fall, dass Zentralbanken beschließen, mit E-Geld-Anbietern bei einer CBDC zusammenarbeiten infrastrukturbezogene und operative Aufgaben auszulagern. Folglich könnten sich die Zentralbanken auf ihre Kerngeschäfte konzentrieren, ohne dass sie einen Großteil ihrer Ressourcen für die Verwaltung und Verteilung der CBDC-Einheiten aufwenden müssten. Die E-Geld-Anbieter benötigen lediglich Zugang zu den Zentralbankreserven. Allerdings muss hierfür in der Eurozone erst der Zugang zur Bilanz der EZB auf universell auf E-Geld-Institute ausgeweitet werden.

Über die Autoren

Jonas Groß ist Projektmanager am Frankfurt School Blockchain Center und wissenschaftlicher Mitarbeiter an der Universität Bayreuth. Zu seinen Forschungsschwerpunkten im Rahmen seiner Promotion gehören primär digitale Zentralbankwährungen (CBDC) und Stable-Coin-Projekte wie Libra. Jonas ist Co-Autor zahlreicher Publikationen zu CBDCs und Libra, darunter das CBDC Policy-Maker Toolkit des World Economic Forums.

Anna Maria Bracio ist Studentin der Universität Bayreuth des Studiengangs „Internationale Wirtschaft und Entwicklung“. Während ihres Studiums hat sie ein Interesse für interkulturelle Kommunikation und internationales Management, sowie für nachhaltige, umweltbezogene Projekte entwickelt. Im Rahmen eines Seminars der Universität Bayreuth wurde Anna auf die Themengebiete von Kryptowährungen und CBDC aufmerksam.