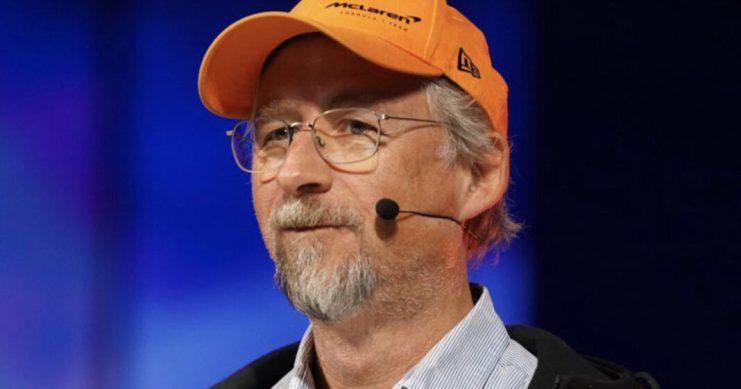

Marc P. Bernegger ist ein Serial-Tech-Unternehmer. 1999 gründete er sein erstes Internetunternehmen. Seitdem verbuchte er bereits zwei erfolgreiche Exits zu börsennotierten Unternehmen. Er begann 2012 mit Bitcoin zu arbeiten und ist Mitglied des Verwaltungsrats mehrerer Unternehmen. Dazu gehören die Crypto Finance Group, der Schweizer Blockchain-Verband, die Crypto Finance Conference St. Moritz und weitere. Bernegger ist außerdem Mitglied des Expertennetzwerks des Weltwirtschaftsforums für Blockchain und digitale Wirtschaft. Auch initiierte er die Plattform CryptoFund.News mit Schwerpunkt auf Krypto-Hedgefonds.

Basierend auf dem aktuellen jährlichen „Crypto Hedge Fund Report 2020“, die die Wirtschaftsprüfer von PricewaterhouseCoopers (PwC) gemeinsam mit Elwood herausgeben, ist die häufigste Krypto-Hedgefonds-Strategie die quantitative (48 Prozent der Fonds). Das ist gefolgt von diskretionärer Long-Strategie (19 Prozent), diskretionärer Long/Short-Strategie (17 Prozent) und Multi-Strategie (17 Prozent).

Doch warum konzentriert sich fast die Hälfte aller Krypto-Hedgefonds weltweit auf quantitative Strategien? Das hat eine Vielzahl von Gründen.

Quantitative Kryptofonds: Vorteile und Eigenschaften

- Systematische Strategien sind menschlichen Entscheidungsfindungsprozessen in einem Umfeld irrationaler und volatiler Märkte überlegen.

- Der Markt wird immer noch von Händlern dominiert, die ihre Handelsentscheidungen durch die Beobachtung der Kursbewegungen treffen. Das erhöht die Stärke von Trends und begünstigt einen quantitativen Ansatz, der auf Zeitreihenanalyse basiert.

- Es ist wichtig zu beachten, dass die Modelle, die von quantitativen Fonds verwendet werden, in der Regel über die Datensätze der digitalen Vermögenswerte hinausgehen. Da viele quantitative Krypto-Fondsmanager aus der traditionellen Finanzwelt kommen, sind ihre Strategien in jahrzehntelangen Daten aus traditionellen Anlageklassen geschult und werden gründlich getestet, bevor sie auf den Kryptomarkt angewendet werden.

- Die Menge an Informationen, die durch die Analyse digitaler Asset-Datensätze abgerufen werden kann, ist ziemlich groß. Das ist insbesondere dann so, wenn man On-Chain-Metriken (z. B. Transaktionswerte, Miner-Gebühren et cetera) berücksichtigt. Denn die können von quantitativen Fonds verwendet werden, um ein gewisses Element der Vorhersagbarkeit im Vergleich zum reinen Verlassen auf technische Preisdaten zu erlangen.

- Bei Ausreißern können die meisten quantitativen Strategien die kurzfristigen Ineffizienzen digitaler Assets ausnutzen und tatsächlich von Ausreißern profitieren. Die Anziehungskraft vieler quantitativer Fonds ist ihr Informationsvorsprung auf dem Markt und ihre Absicherungsmöglichkeiten, insbesondere in rückläufigen Märkten. Als solche stellen Ausreißer eine Herausforderung dar, haben sich aber für einige quantitative Fonds als recht profitabel erwiesen.

- Ein Long/Short-Ansatz, der den Trends folgt, benötigt keine Prognose von (fairen) Preisen des zugrunde liegenden Marktes.

- Einfache und generische Ansätze scheinen im Vergleich zu hochkomplexen analytischen Methoden besser und zuverlässiger zu funktionieren. Das gilt vor allem dann, wenn sie auf die jungen Kryptomärkte angewendet werden.

- Zusätzliche Filtermethoden zur Eliminierung der Volatilität der zugrunde liegenden Kryptomärkte dämpfen die Aktivität und führen zu stabileren Ergebnissen.

Ergebnisse und Leistung stehen im Vordergrund

Auch interessant: Die meisten seriösen und regulierten quantitativen Krypto-Hedgefonds stellen ihre Zahlen recht transparent dar. Dadurch sind Anleger in der Lage, das tatsächlich verwaltete Vermögen oder die monatliche Leistungsfähigkeit auf Plattformen wie Barclay Hedge oder Nilsson Hedge zu finden.

Basierend auf den verfügbaren Daten ist es offensichtlich, dass ziemlich viele systematische Krypto-Hedgefonds eindeutig und stetig eine bessere Performance als passive „Holding-Strategien“ erzielen und solide und nachhaltige Überrendite generieren.

Quantitative Krypto-Hedgefonds: Das Ökosystem wächst

Es gibt eine wachsende Anzahl von Hedgefonds, die nur in (quantitative) Krypto-Fonds investieren, sodass das gesamte Ökosystem wächst und sich recht schnell entwickelt.

Immer mehr Talente aus der traditionellen Hedgefonds-Welt bewegen sich in digitale Assets, darunter einige der alten Hedgefonds-Titanen wie Paul Tudor Jones.

Auch die Wall Street scheint viel offener zu werden, Bitcoin als eine neue Anlageklasse zu betrachten. Bekannte Wall-Street-Namen wie George Ball sind ebenfalls mit dabei. So legte der ehemalige Chief Executive Officer von Prudential Securities nah, dass Bitcoin und andere Kryptowährungen einen „sicheren Hafen“ für Investoren und Händler darstellen könnten, die auf der Suche nach alternativen Anlagen seien.

Die Nachfrage der Investoren steigt massiv

Die meisten regulierten Krypto-Hedgefonds, die Geld von externen Anlegern annehmen, sind recht transparent, wenn es um ihre Performance und das verwaltete Vermögen geht. Betrachtet man die gestiegenen Vermögenswerte, die in den letzten Monaten in Krypto-Hedgefonds investiert wurden, und die Tatsache, dass Bitcoin sowohl als digitales Wertaufbewahrungsmittel, als auch als neue Absicherung gegen Inflation dient, so zeigt sich, dass die Nachfrage der Anleger zunimmt.

Mehr als die Hälfte aller heute existierenden Krypto-Hedgefonds wurden vor weniger als drei Jahren gegründet, was zeigt, wie jung diese Branche ist.

Das verwaltete Vermögen von Krypto-Fonds weltweit verdreifachte sich im letzten Jahr (von etwa zwei Milliarden im Jahr 2019 auf sechs Milliarden 2020). Ein großer Teil dieses neuen Geldes wurde quantitativen Handelsfonds zugewiesen.

Krypto-Hedgefonds: Interessante Zeiten stehen bevor

In einen Krypto-Hedgefonds zu investieren, anstatt direkt in den Markt, bietet vielen Investoren eine attraktivere Option. Denn sie müssen sich keine Gedanken über Custody (Verwahrung), Best Execution (schnellstmögliche Ausführung) und Liquiditätsengpässe machen. Das gilt besonders für traditionelle Investoren, die nicht tief in die zugrundeliegende Technologie involviert sind. Denn sie sehen Kryptowährungen in erster Linie als neue alternative Anlageklasse zur Absicherung ihres bestehenden Portfolios.

Es bleibt abzuwarten, wie sich der gesamte Markt im Jahr 2021 entwickeln wird. Aber es gibt viele Argumente, warum quantitative Krypto-Hedgefonds weit besser funktionieren könnten, als andere Strategien. Und dadurch den Markt übertreffen könnten.