Vor einigen Wochen haben wir bereits über sogenannte „ETF-Token“ berichtet. Diese Token fassen mehrere Token in einem zusammen und bilden dessen Kurs wie ein Indexfund ab. Der wohl bekannteste Index-Token ist der DeFi Pulse Index (DPI). DPI fasst 10 verschiedene DeFi-Token zusammen und ist mit einer Marktkapitalisierung von über 20 Millionen US-Dollar der größte „ETF-Token“ der Krypto-Welt.

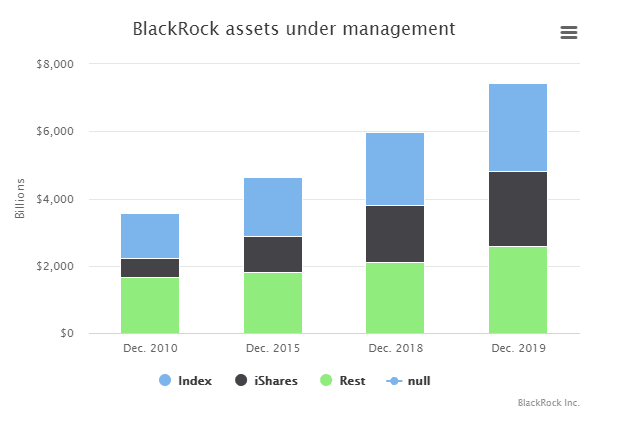

In der traditionellen Finanzwelt werden solche Indizes von großen Vermögensverwaltern wie Blackrock oder Fidelity verwaltet. Der weltgrößte Vermögensverwalter Blackrock verwaltet aktuell ein Vermögen von mehr als sieben Billionen US-Dollar.

Derzeit ist Blackrock mit einer Marktkapitalisierung von über 100 Milliarden US-Dollar an der Börse bewertet.

Indexfonds von Blackrock und Co. haben einen Großteil der traditionellen Vermögensverwaltungsbranche überflüssig gemacht. Im September 2019 übertrafen sie sogar zum ersten Mal aktiv gemanagte Fonds und allein in den letzten zehn Jahren flossen 1,36 Billionen US-Dollar in Investmentfonds und ETFs, während 1,32 Billionen US-Dollar aus aktiv verwalteten Fonds abflossen.

In den letzten Jahren haben sich viele Unternehmen darauf fokussiert, Krypto-Assets in das bestehende Finanzsystem zu integrieren, weshalb es neben Bitcoin-Futures auch bald Ethereum-Futures gibt. Zudem ist es wahrscheinlich, dass 2021 der langersehnte Bitcoin-ETF kommt. Unschwer lässt sich aber erkennen, wie schwer sich die traditionelle Finanzwelt mit der Integration einer neuen aufstrebenden Asset-Klasse tut. Daraus ergibt sich eine Chance für den Decentralized-Finance-Sektor.

Der DeFi-Sektor wächst rasend schnell

Im Gegensatz dazu bauen Entwickler des Decentralized-Finance-Space eine neue, globale Finanzinfrastruktur auf, die auch vom Finanzsystem abgeschnittene Bevölkerungsgruppen inkludiert. Da es wahrscheinlich noch eine ganze Weile, wenn nicht sogar Jahre dauern wird, bis es traditionelle ETFs auf DeFi-Token gibt, bieten solche Protokolle bereits jetzt für Investoren Möglichkeiten, Risiken mit einem „ETF-Token“ zu diversifizieren. Aktuell gibt es schon einige DeFi-Indexfunds und bald soll es auch Indizes für den Non-Fungible-Token-Space (NFT) geben.

Allein in den letzten 12 Monaten konnte das von DeFi-Protokollen verwaltete Kapital von einer Milliarde US-Dollar auf über 16 Milliarden US-Dollar steigen. Diese Innovationswelle hat eine Reihe von Teams dazu angespornt, Krypto-native Indexfonds in DeFi zu erstellen. Statt in Maklerkonten oder bei Banken, können Nutzer dieser Indexfonds ihr Kapital selbst verwalten und in einem Ethereum-Wallet aufbewahren.

Warum DeFi-Indizes enormes Potenzial besitzen

Der Markt für dezentrale Indexfonds ist in den letzten Monaten schnell gewachsen. Dezentrale Indizes haben einige strukturelle Vorteile gegenüber traditionellen Indexfonds. Die Token können alle Funktionen eines ERC-20-Tokens auf Ethereum nutzen. Deswegen sind sie universell im DeFi-Ökosystem nutzbar und zum anderen bedarf es keiner Genehmigung, um an einer Börse gelistet zu werden. Dadurch ist es für DeFi-Indizes deutlich leichter, liquide Märkte zu schaffen. Beispielsweise konnte DPI in weniger als vier Monaten mehr als 25 Millionen US-Dollar an Liquidität auf UniSwap erreichen.

Außerdem haben Decentralized Indexfonds einen Kostenvorteil gegenüber traditionellen Indexfonds. Das liegt daran, dass DeFi-Indizes durch die Verwendung von Smart Contracts automatisch verwaltet werden können. DeFi-Index-Token wie DPI kommen dadurch auf eine Kostenquote von unter einem Prozent im Jahr, was verglichen mit den 2,5 bis drei Prozent bei traditionellen Indizes deutlich günstiger ist.

Doch wer gibt vor, welche Token ein dezentraler Index enthält und wer entscheidet, wie die Token innerhalb eines solchen Indizes für Staking oder in Governance-Abstimmungen verwendet werden?

Die Community steht im Mittelpunkt

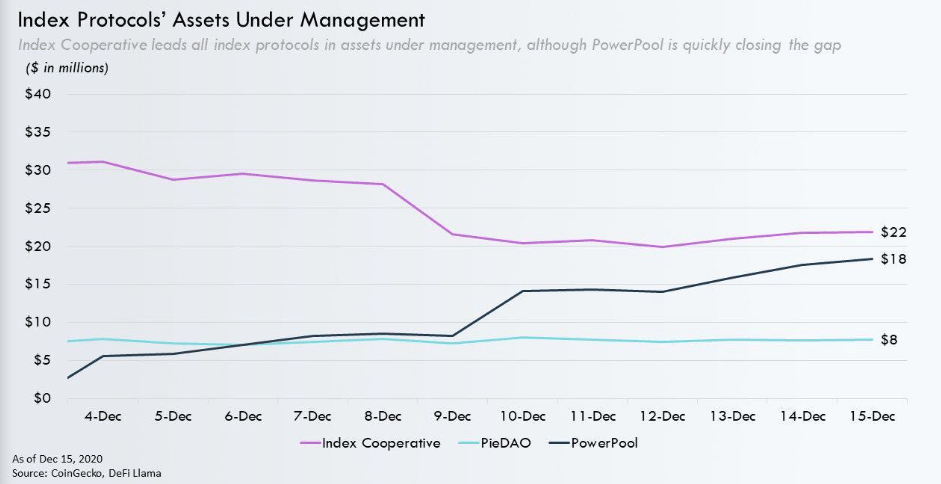

Dezentrale Autonome Organisationen (DAOs) wie PieDAO (DOUGH) oder Index Cooperative (INDEX) erstellen und verwalten Krypto-Indexfunds. Derzeit verwalten DeFi-Protokolle dieser Art insgesamt 48 Millionen US-Dollar.

Einfach gesagt ähneln diese Token Vermögensverwaltern wie Blackrock oder Fidelity, mit dem signifikanten unterschied, dass die Token-Halter entscheiden, welche Indizes erstellt werden und wie die Token innerhalb der Indizes verwendet werden sollen. Ryan Watkins, Analyst bei der Krypto-Analysefirma Messari glaubt, dass die Governance-Power, die Investoren durch das Investment in Token wie INDEX oder DOUGH erhalten, in Zukunft eine bedeutende Rolle im DeFi-Space spielen könnten.

Index Cooperative ist beispielsweise die DAO hinter dem im DeFi-Sektor äußerst bekannten DeFi Pulse Index (DPI). Mit Hilfe des Governance-Token-INDEX erhalten Investoren die Möglichkeit, aktiv bei der Mitgestaltung von weiteren ETF-Token wie DPI mitzuwirken. So gibt es zum Beispiel Überlegungen, einen DeFi-Index zu erstellen, der sich an den Fundamentaldaten von DeFi-Projekten orientiert. Solche Fundamentaldaten könnten die tägliche Nutzerzahl, das generierte Einkommen oder die Zahl der abgewickelten Transaktionen umfassen. Darüber hinaus können INDEX-Halter durch sogenannte Metagovernance bei Abstimmungen von DeFi-Projekten, die in den Indexfunds enthalten sind, abstimmen.