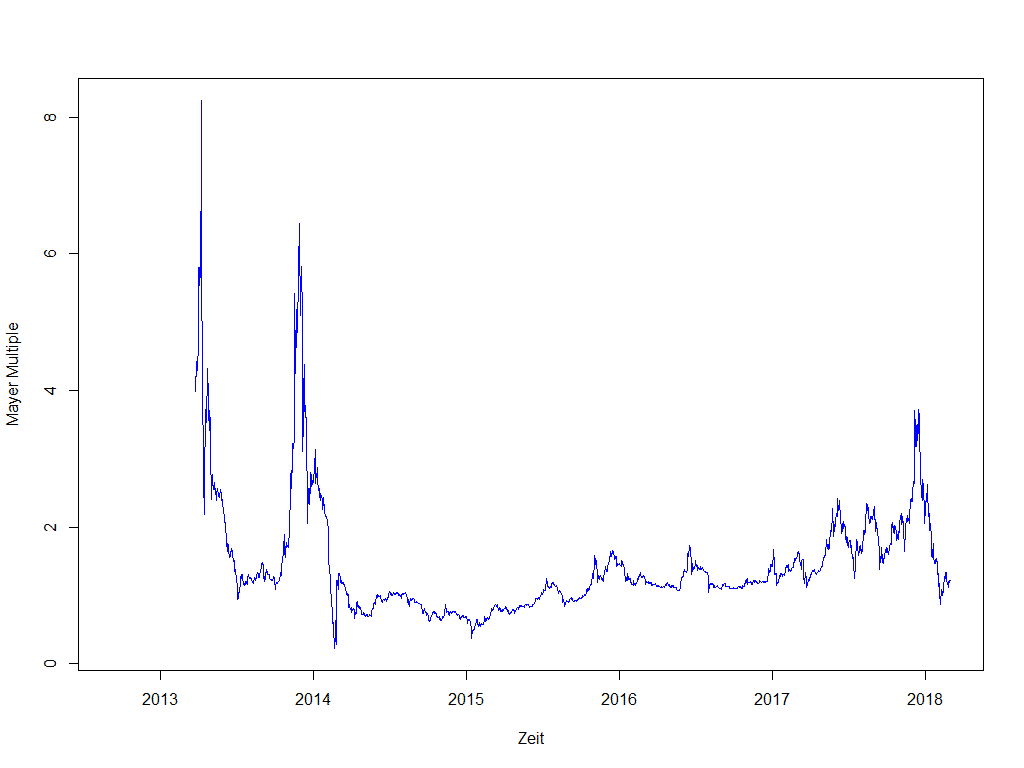

Vor einiger Zeit wurde in unserem Community-Chat über einen Indikator namens Mayer-Multiple diskutiert. In diesem Indikator wird das Verhältnis zwischen dem Preis und dem gleitenden Mittelwert der letzten 200 Tage betrachtet. Für Bitcoin sieht das Ganze so aus:

Wir sehen, dass diese Verteilung oszilliert und ein wenig den Eindruck einer auf eine kleinere Skala gepresste Bitcoin-Entwicklung vermittelt.

Dieses Maß wurde im Rahmen einer Tradingstrategie von den Machern hinter the Investors Podcast vorgestellt. In ihren Ausführungen wird der Mayer-Multiple als Entscheidungshilfe für einen Bitcoin-Kauf genutzt. Ihren Ausführungen nach soll, solange der Mayer-Multiple von Bitcoin unter einem Wert von 2,4 liegt, gekauft und bei Werten größer oder gleich 2,4 die Position veräußert werden.

Das klingt recht interessant, aber man möchte derartige Claims überprüfen – möglichst ohne das eigene Geld zu riskieren. Mit der Kursentwicklung Bitcoins über die letzten Jahre haben auch Interessierte genügend Daten, um derartige Hypothesen zu testen. Die Frage ist nun, wie das zu tun ist.

TradingView – das Tool zum Backtesting

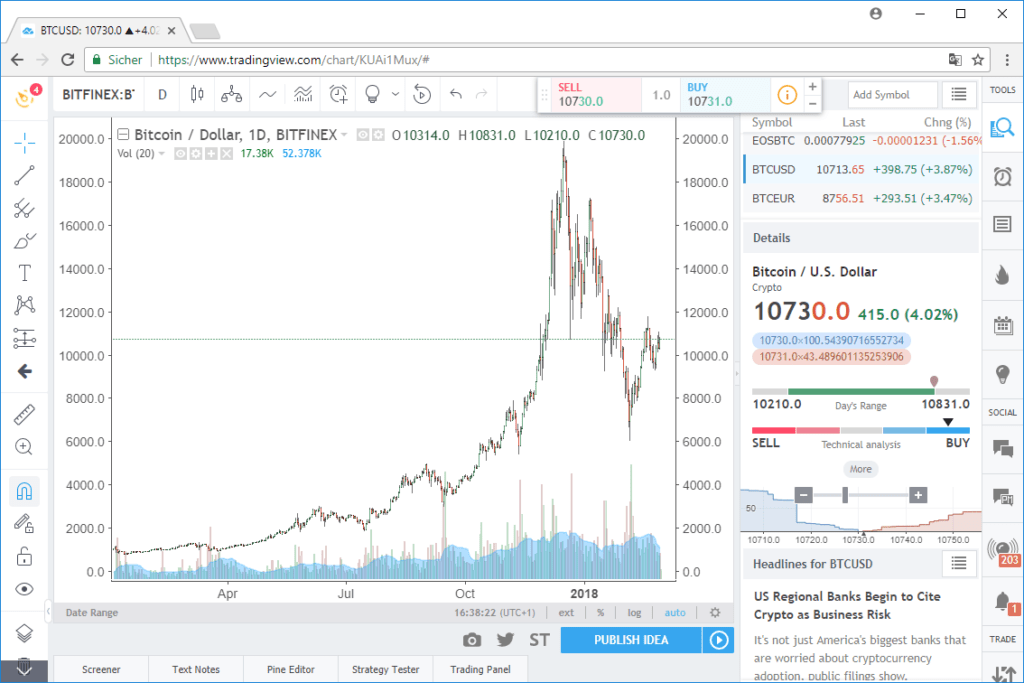

Unsere Kursanalysen werden mit TradingView durchgeführt. In einem Tutorial haben wir die grundlegende Arbeit mit diesem Tool vorgestellt. Man kann mit TradingView jedoch deutlich mehr als Charts analysieren. In der unteren Zeile findet sich eine Tab-Bar mit Begriffen wie „Screener“, „Text Notes“, „Pine Editor“ und „Strategy Tester“:

Heute interessieren wir uns für den „Pine Editor“ und den „Strategy Tester“. Wir haben vor, die oben genannte These zu testen. Dazu soll eine Strategie implementiert werden, gemäß der bei Mayer-Multiple-Werten unterhalb von 2,4 gekauft werden soll, während ab einem Wert von 2,4 die Position veräußert wird. Außerdem soll nur am Ersten des Monats Bitcoin gekauft werden können. Damit soll der Investor, der einen Teil seines Gehalts in Bitcoin anlegen möchte, simuliert werden. Schließlich nehmen wir an, dass unser modellhafter Investor seit Anfang 2016 in Bitcoin investiert.

Implementierung der Mayer-Multiple-Strategie

In den „Pine Editor“ geben wir folgenden Code ein:

//@version=3

strategy("Mayer Multiple total", overlay=true, pyramiding=1000, default_qty_type=strategy.cash, default_qty_value=100000)

psma_length = input(200, title="Price SMA Length")

threshold = input(2.4, title="Threshold")

startyear = input(2016,title="Start year")

fromYear = year >= startyear

toYear = year <= year(timenow)

firstofmonth = dayofmonth == 1

ma = sma(close, psma_length)

multiple = close / ma

strategy.entry("long",true, when = firstofmonth and fromYear and toYear and multiple<threshold)

strategy.close("long",when=crossover(multiple,threshold) or (dayofmonth(time)+1==dayofmonth(timenow) and month(time)==month(timenow) and year(time)==year(timenow)) )

Im obigen Skript wird eine kleine Handelsstrategie definiert: Solange der Mayer-Multiple (der Quotient aus Preis und gleitendem Durchschnitt) kleiner als 2,4 ist, wird an jedem Ersten des Monats für einen festen Betrag Bitcoin gekauft.

Als Betrag werden absurd hohe 100.000 US-Dollar genommen – da TradingView nur den An- und Verkauf von ganzen Bitcoin simulieren kann, wurde als Zwischenlösung ein derart hoher Betrag gewählt. Tests haben aber ergeben, dass die Ergebnisse auf kleinere Investments übertragbar sind.

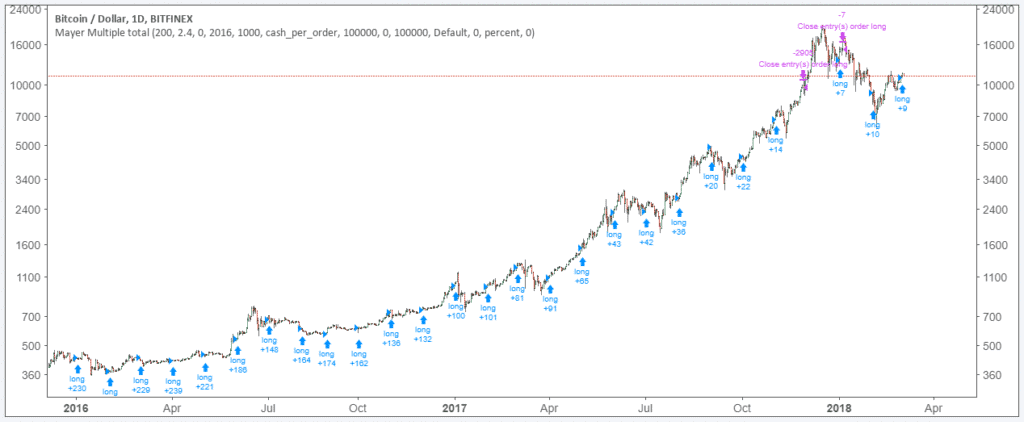

Sollte entweder der Mayer-Multiple über 2,4 liegen oder das aktuelle Datum erreicht sein, werden die Positionen veräußert. Das Ganze sieht dann auf der Bitfinex-Börse für das Wertepaar Bitcoin/US-Dollar wie folgt aus:

Wir haben hier als Indikator unsere neue Strategie als Indikator eingefügt. Das erreicht man, indem man mit der rechten Maustaste auf den Chart klickt, „Insert Indicator“ wählt und die gespeicherte Strategie unter „My Scripts“ auswählt. Wir sehen, dass fast jeden Monat eine Long Position eröffnet wird – nur Ende 2017 und Anfang 2018 werden die Positionen geschlossen.

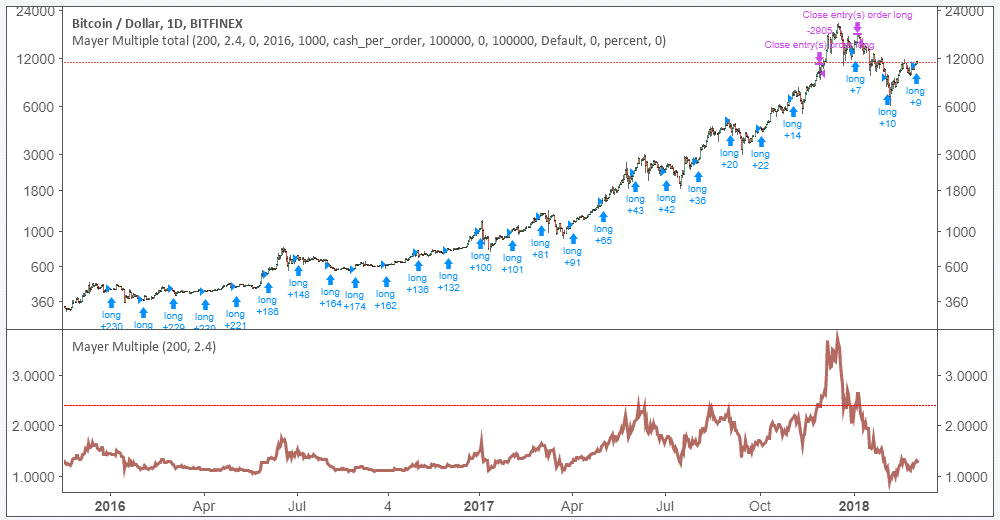

Es werden also jeden Monat Bitcoin gekauft und zu bestimmten Zeiten verkauft. Um diese Verkaufsmomente zuordnen zu können, fügen wir den oben beschriebenen Mayer-Multiple-Indikator dem Plot hinzu:

Wir sehen also, dass, sofern der Mayer-Multiple an einem Ersten des Monats unterhalb von 2,4 lag, Bitcoin für einen festen Betrag erworben wurde. Wenn der Mayer-Multiple über 2,4 lag wurde, ebenso wie am heutigen Tag, ausgecasht.

Hodl oder ein Cost-Average-Ansatz als Handelsstrategie

Diese Ansicht ist eine nette Visualisierung eines Investment-Verhaltens, aber was kann man daraus lernen? Wir möchten diese Strategie mit dem klassischen Hodln vergleichen. Deshalb definieren wir eine Langzeitstrategie, in der jeden Monat Geld in Bitcoin angelegt wird (entsprechend wird ein Cost-Average-Ansatz gewählt). Dabei wird nicht auf den Kurs oder sonstige Indikatoren geachtet:

//@version=3

strategy("HODL", overlay=true, pyramiding=1000, default_qty_type=strategy.cash, default_qty_value=100000)

startyear = input(2016,title="Start year")

fromYear = year >= startyear

toYear = year < year(timenow)

firstofmonth = dayofmonth == 1

//mma = sma(multiple, msma_length)

strategy.entry("long",true, when = firstofmonth)

strategy.close("long",when=(dayofmonth(time)+1==dayofmonth(timenow) and month(time)==month(timenow) and year(time)==year(timenow)))

Nachdem dieses Skript unter dem Namen „HODL“ gespeichert wurde, kann auch diese Strategie dem Chart hinzugefügt werden. Der Weg entspricht dem oben beschriebenen, nur wird als Strategie „HODL“ gewählt. Der so entstandene Chart sieht fast so aus wie die obigen, weshalb er hier nicht gezeigt werden soll.

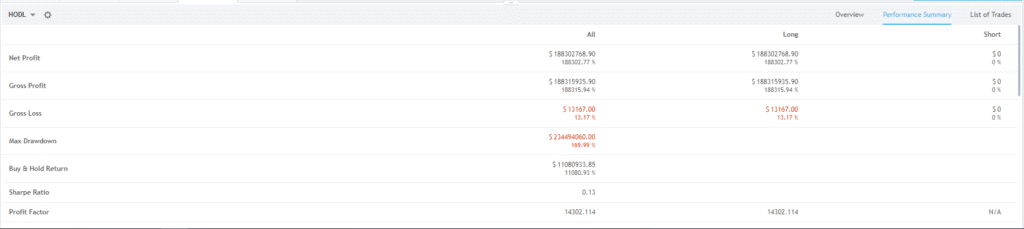

Um nun diese beiden Strategien zu vergleichen, kann der „Strategy Tester“ genutzt werden. Der „Strategy Tester“ zeigt in den Unterfestern „Overview“, „Performance Summary“ und „List of Trades“ wie sich jeweils eine der Strategien entwickelt hat. In der Overview wird eine grafische Übersicht der Portfolio-Entwicklung dargestellt, in der „List of Trades“ sind alle durchgeführten Investments aufgelistet. Für uns ist die „Performance Summary“ von besonderem Interesse:

Die „Performance Summary“ ist interessant, zeigt sie doch anhand verschiedener Kenngrößen, wie sich der Profit durch Aufbauen von Long Positions entwickelt hat. Es werden der Gewinn (Net Profit), der Umsatz (Gross Profit) und die Verluste (Gross Loss) vorgestellt. Außerdem werden verschiedene Größen wie der Max Drawdown (den maximalen kumulierten Verlust), der Buy and Hold Return (der Return, den man erzielt hätte, wenn man alles Geld gleich zu Beginn angelegt hätte) aufgeführt. Für den betrachteten Fall reicht es aus, sich auf diese Größen zu beschränken. Wir fokussieren uns außerdem auf die relativen Größen, da diese auch im Fall eines monatlichen Investments von 100 Euro korrekt sind.

Hodl vs Mayer-Multiple: Was ist besser?

Zusammenfassend lässt sich sagen, dass jene, die seit Anfang 2016 jeden Monat denselben Betrag in Bitcoin investiert hätten, heute einen kumulierten Gewinn von rund 31.000 % erzielt hätten. Es fällt jedoch auf, dass ein relativer Verlust von 12 % verkraftet werden musste.

Wie stellt sich nun eine auf dem Mayer-Multiple-Indikator aufbauende Strategie dar? Das Ergebnis des „Strategy Tester“ sieht wie folgt aus:

Wir lernen, dass der Mayer-Multiple-Indikator keinen Verlust verkraften musste, das Investment-Risiko ist also entsprechend geringer. Jedoch ist auch der Profit kleiner, sodass „nur“ ein Gewinn von 26.000 % erzielt wurde.

Bis hierher könnte man also „Hodl reigns surpreme“ konstatieren. Wie jedoch bereits angemerkt, war es seit 2016 auch schwer, im Fall eines Bitcoin-Investments Verluste zu machen. Was jedoch, wenn jemand erst durch die unglaubliche Kursentwicklung Ende 2017 auf Bitcoin aufmerksam wurde und seitdem regelmäßig investiert?

Trotz der bearishen Stimmung, die die Kurse seit Anfang 2018 prägte, wären selbst Hodler aktuell wieder im Plus. Jedoch hätten sie im ersten Trade einen Verlust hinnehmen müssen und könnten insgesamt einen kumulierten Gewinn von „nur“ 17 % vorweisen. Gemäß Mayer-Multiple hätten Handelnde diesen Verlust nicht verkraften müssen und könnten insgesamt einen kumulierten Gewinn von 44 % vorweisen.

Gemäß des Backtestings können Interessierte also verschiedene Tradingstrategien mit einem einfachen HODL- beziehungsweise Cost-Average-Ansatz vergleichen. Im betrachteten Beispiel erweist sich der Mayer-Multiple-Ansatz tatsächlich als risikoärmer, jedoch wird in bullishen Zeiten der Gewinn geringer sein.

Außerdem konnte sich TradingView trotz der Einschränkungen bezüglich des Kaufs von weniger als einem Bitcoin als Tool zur Überprüfung von Handelsstrategien beweisen. Es lassen sich mithilfe von Pine Ideen formulieren und auf ihre Profitabilität mithilfe von alten Daten testen.

BTC-ECHO

.png?width=288&height=144)

.png?width=288&height=144)