Der folgende Gastartikel von Philipp Kallerhoff erschien zuerst in englischer Sprache auf Medium.

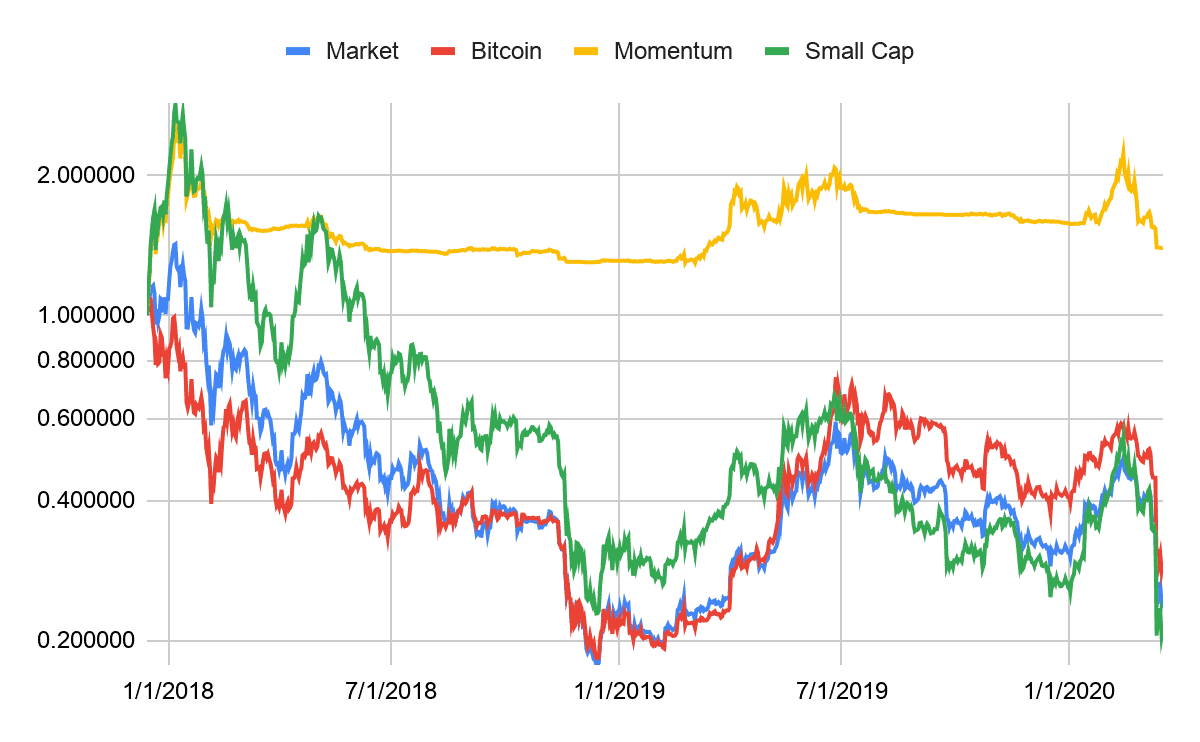

Die nachstehende Grafik zeigt die Performance des Markts für Kryptowährungen seit unserem ersten Handelstag am 15.12.2017 bis zum 17.03.2020 sowie die Performance der verschiedenen Anlagestrategien wie „Momentum“ und „Small Cap“. Wir zeigen auch die Performance von Bitcoin zum Vergleich.

Bisher hat lediglich die Momentum-Strategie Rendite erzielt, während alle anderen Anlagestrategien Geld verloren haben.

Die Idee hinter den Anlagestrategien stützt sich auf akademische Erkenntnisse, die wiederum auf überdurchschnittliche risikobereinigte Renditen abzielt und darüber hinaus Marktrenditen erklärt.

Was haben wir aus den letzten zwei Jahren Trading gelernt?

Alle obigen Renditen werden aus einem reinen Long-Portfolio berechnet, das täglich auf der Grundlage jeder Anlagestrategie ausgewählt wird. Wir ziehen daraus folgende Erkenntnisse:

- Die Momentum-Strategie hat alle anderen Anlagestrategien weitgehend übertroffen, weil es Markt-Rallyes nutzt, aber in Bärenmärkten zu Cash wechselt.

- Die Momentum-Strategie ist aufgrund der Risikogewichtung des Index in Richtung des Small-Cap-Investment-Stils verzerrt.

- Small Cap (mit hohem Altcoin-Anteil) hat sich zunächst besser als der Markt entwickelt, ist dann aber schlechter geworden.

Warum war Momentum-Trading so erfolgreich?

Da Momentum-Trading im Vergleich zu den anderen Anlagestrategien eine so starke Performance aufweist, wollen wir etwas tiefer in die Materie eintauchen. Der entscheidende Punkt dabei ist, dass Momentum-Trading Call-Optionen nachahmt.

Die Idee hinter einer Call-Option besteht darin, einen Anleger nur an einem Markt mit hohem Niveau teilhaben zu lassen. Im Idealfall hätte die Call-Option nur eine positive Seite. Die Call-Option muss zu einem festen Preis gekauft werden, die wir „Option Momentum“ nennen.

Derzeit kostet die Call-Option für Bitcoin etwa 20 Prozent der nominalen Investition pro Quartal. Das bedeutet, dass der Investor 80 Prozent seiner Investition über ein Jahr hinweg verliert, wenn sich Bitcoin nicht erholt und die Call-Option nicht in Cash wechselt. Wir schätzen, dass die Momentum-Strategie achtmal günstiger ist als reine Call-Optionen.

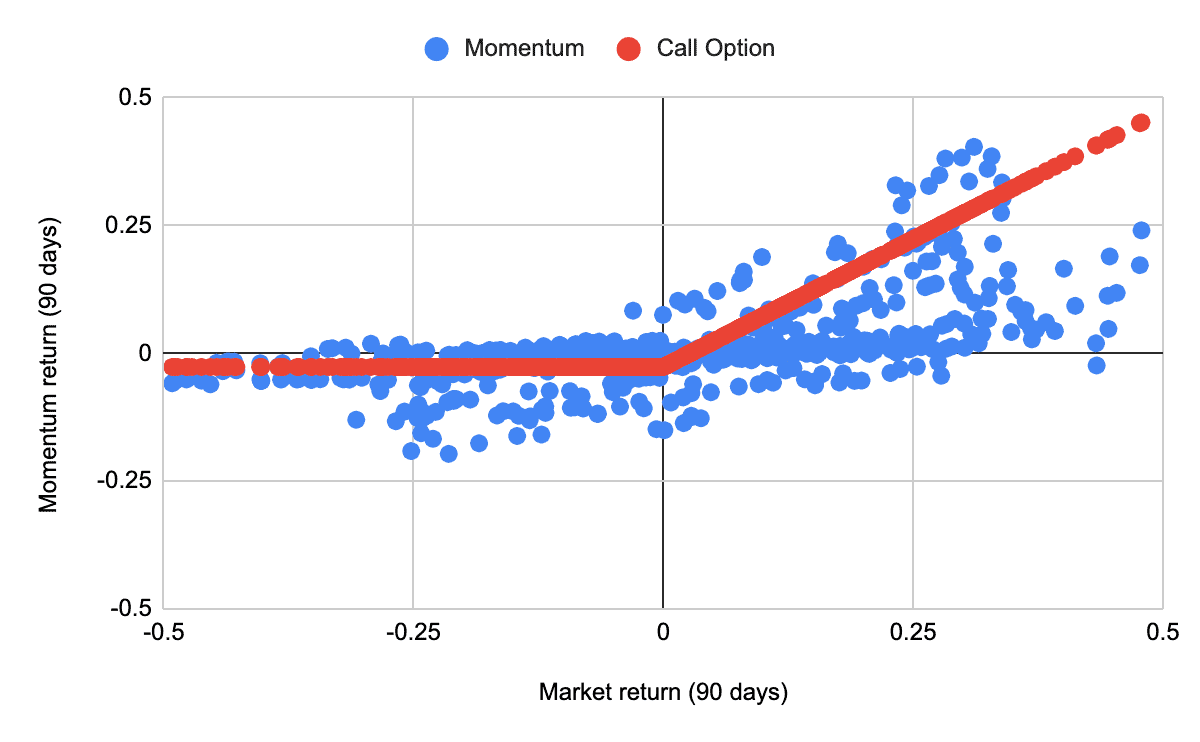

Wir haben dies für Kryptowährungen im Jahr 2017 hier diskutiert, wollten aber die Ergebnisse während unseres Live-Handels überprüfen. Die nachstehende Abbildung zeigt die Entwicklung der Momentum-Strategie im Vergleich zu den Marktrenditen über 90 Tage. Die Abbildung zeigt auch eine angepasste Call-Option. Wie oben erörtert, wird bei einer Momentum-Long-Position eine Call-Option nachgebildet. Die Abbildung zeigt, dass das Renditeprofil des Momentum-Handels einer Call-Option sehr ähnlich ist.

Allerdings ist der Anleger bei dieser Strategie nicht vollständig abgesichert, wenn am Markt ein Abverkauf stattfindet. Insbesondere wenn der Markt bis zu 25 Prozent verliert, ist die Momentum-Strategie immer noch sehr stark betroffen und reduziert das Risiko nur geringfügig auf etwa 20 Prozent.

Die Momentum-Strategie hat bei größeren Ausverkäufen gut funktioniert und das Risiko auf etwa 10 Prozent reduziert. Wir haben die durchschnittliche Performance der Momentum-Strategie über 90 Tage, als die Marktperformance im gleichen Zeitraum negativ war, auf 2,66 Prozent und damit auf 10,66 Prozent über ein Jahr berechnet.

Wenn die Replikation einer Call-Option gut mit dem Momentum-Trading funktioniert, wie steht es dann um Put-Optionen und Sell-Optionen?

Es gelten im Prinzip die gleichen Regeln. Der Aufbau einer Sell-Option mit Momentum ist im Wesentlichen der Handel mit den Short-Signalen.

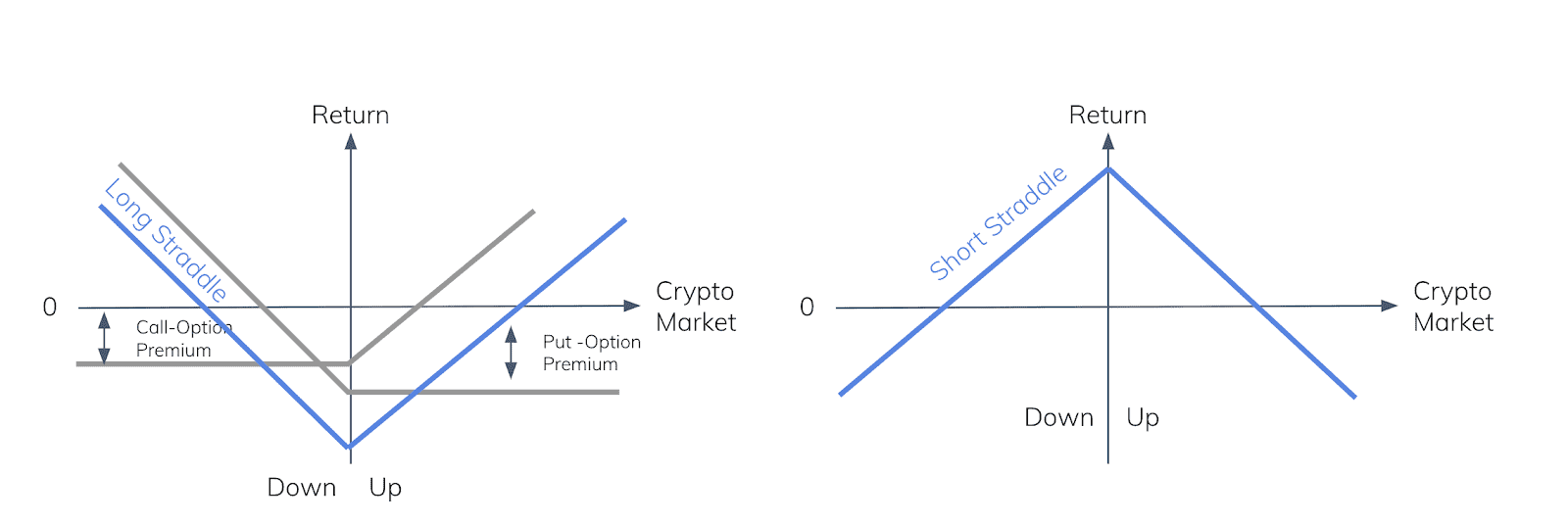

Natürlich hat die Put-Option eine höhere Prämie, da die Finanzmärkte risikoscheu sind und im Allgemeinen gegen die Abwärtsbewegung schützen. Wenn man die Momentum-Strategie nun long und short handelt, dann kann man einen sogenannten Long Straddle nachbilden. Der Straddle ist eine einfache Kombination aus Call- und Put-Option und belohnt Anleger, wenn sich der Markt entweder erholt oder Abverkäufe stattfinden.

Allerdings muss der Anleger sowohl die Prämie für die Call- als auch für die Put-Option zahlen, sodass der Straddle noch teurer ist. Bei Protos gehen wir mit Momentum-Trading nur long, gerade weil die Replikation der Put-Option noch teurer ist und wir den allgemeinen Markt optimistisch einschätzen.

Was ist mit Selling-Optionen?

Die rechte Seite der obigen Abbildung zeigt das Auszahlungsprofil für einen Short Straddle oder den Verkauf sowohl einer Put- als auch einer Call-Option. In diesem Fall kassiert der Anleger die Optionsprämie. Wenn sich der Markt also seitwärts bewegt, erzielt der Anleger eine konstante Rendite. Wenn der Markt jedoch entweder deutlich nach oben oder unten geht, muss der Anleger hohe Verluste hinnehmen. Aus diesem Grund glauben wir, dass viele Fonds und Investoren, die diese Strategie umsetzen, bankrott gingen.

Betrachten wir das folgende Marktszenario: Wenn der Markt bereits stark gefallen ist, würde der Momentum-Investor entweder auf Cash oder direkt auf fallende Kurse setzen.

Die entgegengesetzte Strategie wäre, in diesem Markt einzusteigen, zu glauben, dass der Markt gerade günstig ist und auf eine Erholung zu setzen. Wenn der Markt weiter fällt, würde dieser Anleger potenziell riesige Verluste erleiden. Diese Strategie wird im Allgemeinen als Mean-Reversion-Strategie bezeichnet und wird von Market Makern angewandt. Da Market Maker immer beide Seiten einnehmen, besteht für sie jedoch das Risiko, dass der Markt in eine Richtung weiterläuft und sie ihre Positionen nicht auflösen können. Ein anderer Name dieser Strategie ist „Buy the Dip“.

Welche Strategie ist besser – Momentum oder Buy the Dip?

Nun, das hängt natürlich vom Markt und der Risikobereitschaft des Anlegers ab. Der Vorteil von Momentum-Trading ist, dass das Abwärtsrisiko ziemlich begrenzt ist, andererseits aber mit der Zeit kleine Geldbeträge verloren gehen, wenn sich der Markt seitwärts bewegt.

Der Vorteil von „Buy the Dip“ besteht darin, dass diese Strategie in der Regel eine Rendite generiert und die Bestände im Laufe der Zeit langsam erhöht.

Andererseits ist diese Strategie mit hohen Verlusten verbunden, insbesondere wenn der Dip mehrfach mit Hebelwirkung gekauft wird. Da diese Strategie von Market Makern angewendet wird, haben diese normalerweise eine gute Performance für eine gewisse Zeit, werden dann aber bei einem unerwarteten Marktcrash wie diesem im März 2020 sowohl auf den Aktien- als auch auf den Krypto-Märkten gedrängt.

Wir glauben, dass dies der Grund dafür ist, dass es sehr große berühmte Hedge-Fonds und nicht viele berühmte Market Maker gibt – schließlich werden sie nur ab und zu liquidiert. Oder wie das Sprichwort sagt: „Der Trend ist dein Freund“.