Drei Zyklen lang war die Rechnung simpel: Bitcoin vor dem Halving kaufen, 18 Monate halten, Gewinne mitnehmen. Doch dieses Muster gerät ins Wanken. Welche Faktoren stattdessen den Bitcoin-Kurs lenken.

Drei Zyklen lang war die Rechnung simpel: Bitcoin vor dem Halving kaufen, 18 Monate halten, Gewinne mitnehmen. Doch dieses Muster gerät ins Wanken. Welche Faktoren stattdessen den Bitcoin-Kurs lenken.

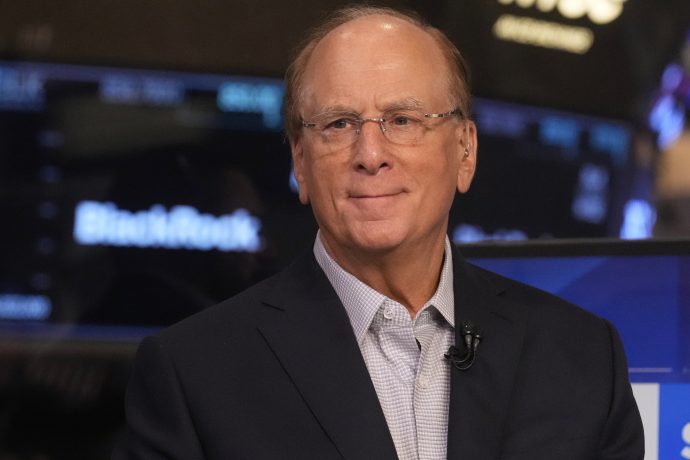

BlackRock verdient am Hype um die Bitcoin ETFs kräftig mit. Die Gebühren übersteigen bereits die des S&P 500 ETFs.

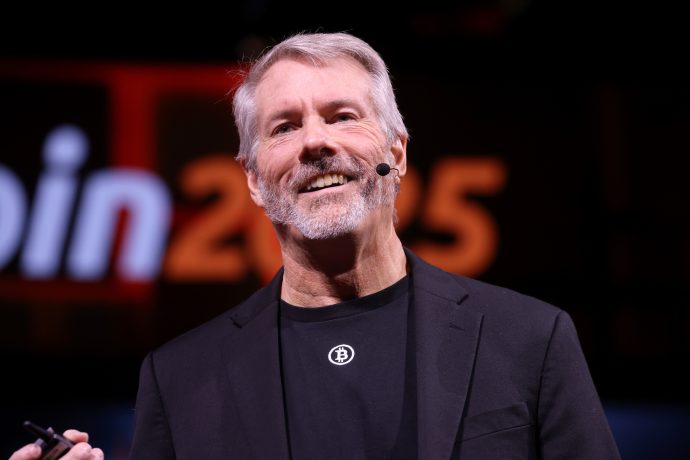

Mit IBIT gelingt BlackRock auch dieses Jahr ein voller Erfolg. Laut Michael Saylor dauert es nicht mehr lange, bis der Bitcoin-ETF das beste Vanguard-Produkt überholt.

Während BTC infolge des israelischen Angriffs auf Iran einen Kursrücksetzer hinnehmen musste, konnten die ETFs weiter Kapital einsammeln und ihre Serie an Inflows auf fünf Tage ausbauen.

BlackRock setzt sich bis 2030 große Ziele. Das Unternehmen von Larry Fink will seinen Umsatz massiv steigern. Krypto spielt dabei eine Hauptrolle.

Die Wall Street ist im BTC-Fieber und hilft BlackRock bei der Rekordjagd. Der iShares Bitcoin Trust bricht einen neuen Rekord – gehalten vom Gold-ETF.

Während die Bitcoin-ETFs zuletzt schwächelten, können die Ethereum-Pendants nun schon mit einer 15-tägigen Serie an Inflows glänzen.

Laut einem Bericht von Bloomberg wird die nach Marktkapitalisierung größte Bank der Welt die Beurteilung der Krypto-Bestände ihrer Kunden grundlegend verändern.

Die Ark Invest Chefin Cathie Wood macht sich keine Sorgen um Bitcoin ETFs, weil manche Investoren "einfach einen Knopf drücken" wollten.

Die Bitcoin ETFs vermeldet wöchentliche Zuflüsse in Höhe von 2,75 Milliarden US-Dollar. Damit könnte der Mai 2025 einen neuen Rekord aufstellen.

Der BlackRock Bitcoin ETF ist einer der erfolgreichsten Indexfonds dieses Jahres. Insgesamt hält BlackRock jetzt über 638.000 BTC.

Wie aus neu bei der SEC eingereichten Unterlagen hervorgeht, hat der Fonds aus den Vereinigten Arabischen Emiraten sein Investment in den BTC-ETF von BlackRock erhöht.

Nach einer längeren Abflussserie fließen erneut Milliarden US-Dollar in die Bitcoin Spot ETFs. Laut BlackRock sind institutionelle Investoren auf BTC fokussiert.

Nicht nur der Bitcoin-Kurs scheint entfesselt. Auch die institutionellen Investoren der Wall Street haben wieder Blut geleckt und investieren in die Indexfonds.

Immer mehr TradFi-Unternehmen drängen auf den Krypto-Markt. Wie der US-Finanzriese Charles Schwab den etablierten Börsen den Kampf ansagt.

Bitcoin- und ETH-Spot-ETFs leiden unter dem Kursrückgang der zu Grunde liegenden Vermögenswerte. BTC-Indexfonds "feiern" einen Meilenstein.

Nachdem Aktien durch den von US-Präsident Donald Trump angezettelten Handelskrieg auf Talfahrt geschickt wurden, macht sich auch bei Krypto-ETFs die Marktschwäche bemerkbar.

Der Bitcoin ETF von BlackRock hat die Wall Street erobert. Warum CEO Larry Fink nun plötzlich davor warnt, dass BTC den US-Dollar ablösen könnte.