Dem geneigten Leser ist es aufgefallen: Unsere Analysen beziehen sich hin und wieder auf den Ichimoku-Kinko-Hyo-Indikator. Sicherlich wird nicht jeder etwas damit anfangen können. Deshalb soll dieser Artikel den Indikator erklären, wie wir es seinerzeit mit RSI und MACD taten.

Was ist der Ichimoku-Kinko-Hyo-Indikator?

Der Ichimoku-Kinko-Hyo-Indikator, auch unter dem kürzeren Namen Ichimoku-Wolke bekannt, ist ein Indikator, mit dessen Hilfe die Marktstimmung sowie wichtige Supports und/oder Resistances benannt werden sollen. Er besteht dabei aus verschiedenen gleitenden Mittelwerten. Dieser Indikator wurde 1968 vom japanischen Journalisten Goichi Hosada der Öffentlichkeit vorgestellt. Gemeinsam mit Studenten arbeitete er jedoch schon seit den dreißiger Jahren an diesem Indikator. Schnell verwendeten japanische Trader und Analysten diesen Indikator. Bis er im Westen ankam dauerte es jedoch etwas.

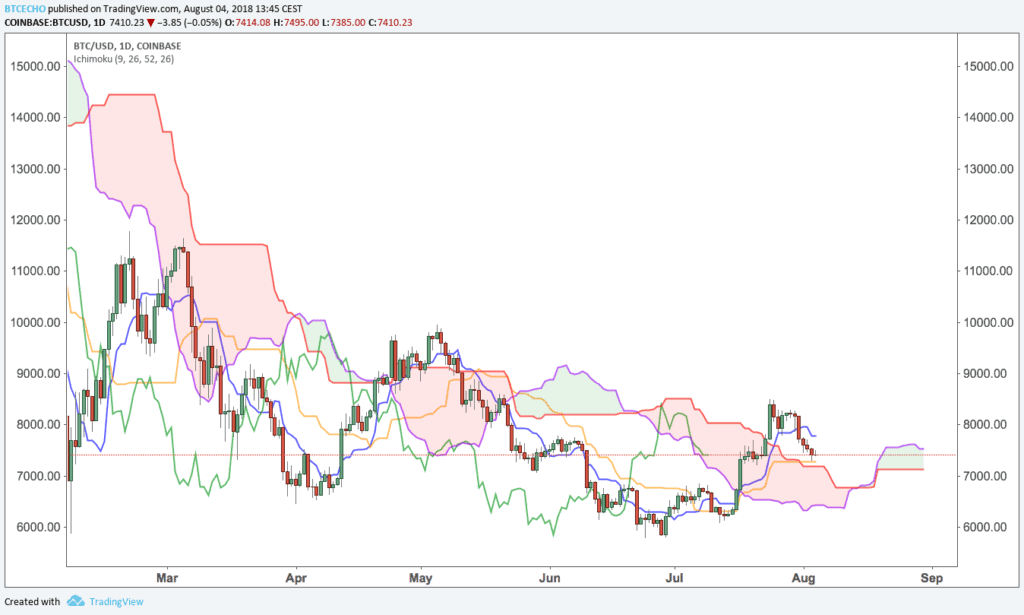

Das obige Bild zeigt neben den Chartkerzen lediglich die Ichimoku-Wolke. Auf den ersten Blick fällt auf, dass der Ichimoku-Kinko-Hyo-Indikator vergleichsweise komplex ist und aus verschiedenen Teillinien besteht. Schauen wir uns diese genauer an!

Bedeutung der einzelnen Linien

Dunkelblau ist die Conversion Line, auf japanisch als Tenkan-sen bekannt. Es handelt sich um eine Art gleitenden Mittelwert, in dem der Durchschnitt aus dem Hoch der letzten neun Tage und dem Tief im selben Zeitraum gebildet wird. Neun Tage sind hierbei der Standardwert, der später noch einmal diskutiert wird. Die Conversion Line ist ein Maß für den Markttrend. Diese Funktion als Signallinie ist der primäre Use Case. Sie gilt nicht als dominante Support- oder Resistance-Linie.

Orange ist die Base Line oder auf japanisch Kijun-sen. Sie wird ähnlich wie der Tenkan-Sen gebildet und ist der Durchschnitt aus dem 26-Tage-Hoch und dem 26-Tage-Tief. Der Kijun-Sen ist daher träger als der Tenkan-Sen. Er kann als ein Stop Loss genutzt werden, da er einen Support beziehungsweise eine Resistance darstellt. Wenn der Kurs über dem Kijun-Sen steht, ist das ein bullishes Signal, fällt er darunter, ein bearishes Signal.

Grün ist die Lagging Span oder die Chikou Span. Sie stellt einfach den Kurs beziehungsweise die Close-Werte der Tageskerzen dar, jedoch sind die Werte um 26 Tage in die Vergangenheit verschoben. Die Chikou Span am 9. Juli ist also so hoch wie der heutige Close-Wert.

Die Kumo-Wolke: Das Herz des Ichimoku-Kinko-Hyo-Indikators

Der mal rot, mal grün eingefärbte Bereich im Chart fällt auf. Er ist auch der bekannteste Teil der Ichimoku-Wolke. Diese Wolke ist zum einen Signalgeber. Wenn der Kurs über der Wolke liegt, ist der generelle Trend bullish und ein unter der Kumo-Wolke liegender Kurs ist bearish. Liegt der Kurs innerhalb der Wolke, bewegt sich der Kurs aktuell seitwärts.

Konkret bilden zwei Linien, im Chart die violette und die rote Linie die Kumo-Wolke. Auch bei diesen Linien handelt es sich um Teilindikatoren.

Violett ist der Lead 1, auch als Senko Span A bekannt. Der Wert wird als Durchschnitt von Tenkan-Sen und Kijun-Sen berechnet und mit einem Offset von 26 Tagen im Chart eingetragen. Das bedeutet, dass der Senko Span A 26 Tage in die Zukunft reicht. Der Senko Span A bildet einen Teil der Begrenzung für die sogenannte Kumo-Wolke.

Rot schließlich ist der Lead 2. Analog zum Lead 1 ist dieser auch unter dem Begriff Senko Span B bekannt. Ähnlich wie Tenkan-Sen und Kijun-Sen handelt es sich hier um einen Durchschnitt aus dem Maximum der letzten 52 Tage und dem Minimum im selben Zeitraum. Wie der Senko Span A trägt man diesen Teilindikator mit einem Offset von 26 Tagen in den Chart ein. Gemeinsam mit diesem bildet der Senko Span B den Rand für die Kumo-Wolke.

Steigt der Lead 1 über Lead 2, gewinnt die Aufwärtsbewegung an Fahrt, fällt Lead 1 unter Lead 2, gilt dasselbe für die Abwärtsbewegung. Aus diesem Grund ist im ersten Fall die Wolke grün, im zweiten Fall rot eingefärbt.

Traden mit der Wolke

Mit dem Ichmoku-Kinko-Hyo-Indikator hat der interessierte Trader eine Unmenge an Informationen über kurz- und mittelfristige Kurseinschätzungen. Außerdem können viele der Linien, unter anderem auch Lead 1 und Lead 2, als Support und Resistance gelten. Doch Ichimoku kann noch mehr: Wenn Kijun-Sen den Tekan-Sen über der Kumo-Wolke überholt, hat man es mit einem starken Kaufsignal zu tun. Macht er das in der Wolke mit einem mittleren und unter der Wolke, mit einem schwachen Kaufsignal.

Auch für Verkaufssignale kann man diese Regeln anwenden: Fällt der Kijun-Sen unter den Tegan-Sen oberhalb der Kumo-Wolke, ist das Verkaufssignal schwach, tut er dies unter der Kumo-Wolke, handelt es sich um ein starkes Verkaufssignal.

Weitere Trader handeln mit anderen der Teilindikatoren: Das Kreuzen von Kurs und Kijun-Sen, der Ausbruch vom Kurs aus der Kumo-Wolke, der Farbwechsel der Wolke oder das Kreuzen von Kurs und Chikou-Span können als Kaufs- oder Verkaufssignale verwendet werden.

Schließlich ist noch eine Besonderheit der Kumo-Wolke zu nennen: Da diese mit einem Offset von 26 Tagen berechnet wird, kann man Supports und Resistances für knapp einen Monat abschätzen. Diese Werte können sich freilich ändern, bieten aber eine Basis zum Finden von Einstiegspunkten, Targets oder Stop Losses.

Welche Durchschnitte sind die richtigen?

Woher stammen die verwendeten Perioden? Für den Tenkan-Sen wurde darauf hingewiesen, dass die verwendeten neun Tage einen Standardwert darstellen. Für ihn wie auch die 26 Tage und 52 Tage gibt es durchaus Begründungen: Zur Zeit der Entwicklung des Ichimoku-Kinko-Hyo-Indikators galt noch die Sechs-Tage-Woche. Neun Tage entsprachen also eineinhalb Wochen, 26 der Anzahl an Trading-Tagen in einem Monat und 52 entsprach schließlich zwei Monaten – jeweils ohne die Sonntage.

Ist das wirklich auf Kryptowährungen übertragbar? Viele argumentieren, dass der Kryptomarkt 24/7 offen ist. Dies solle sich in den Perioden, die der Analyse zugrunde liegen, niederschlagen. Basierend auf obiger Betrachtung sollen die Perioden zu zehn Tagen, dreißig Tagen und 60 Tagen korrigieren. Manche glätten die Indikator-Entwicklung durch eine Multiplikation mit einem Faktor zwei.

Hier kann man in beide Richtungen argumentieren. Einerseits klingt die Änderung der Perioden für einen ständig offenen Markt attraktiv, andererseits ist es immer vorteilhaft, mit dem Indikatorset zu arbeiten, welches allgemein genutzt wird. Sicherlich kann man hier ein wenig über Dinge wie Backtesting in Erfahrung bringen. Dieses würde jedoch den Rahmen des Artikels sprengen, wird aber vielleicht in einem eigenen betrachtet.

Indikatoren sind keine Kristallkugeln

Wir haben den Ursprung des Ichimoku-Kinko-Hyo-Indikators gelernt und können nun die verschiedenen Teilindikatoren benennen. Außerdem hoffe ich, dass ich darstellen konnte, welche Signale wie zu interpretieren sind. Wichtig ist immer festzuhalten: Indikatoren, egal ob ein gleitender Mittelwert, ein MACD oder eine Ichimoku-Wolke, sind nachgelagerte Indikatoren. Sie verwenden nur Daten aus der Vergangenheit – aus der Zukunft geht ohnehin nicht. Entsprechend gilt hier wie auch bei allen anderen Indikatoren: Sie können bei der Formulierung von Handelsstrategien helfen, aber nicht die Zukunft voraussehen. Wenn man das beachtet, können sie beim Finden von Einstiegspunkt, Target und Stop Loss aber eine große Hilfe sein!

„Einstiegszeitpunkt günstig“ – Bitcoin-Mining-Riese Bitfury startet Fonds für institutionelle Investoren

Bitfury-Surround-CEO Stefan Schulz: „Im Gegensatz zu Apples iTunes ist bei uns die gesamte Musikindustrie an der Plattform beteiligt.“

Bitcoin: Wie Fiat, nur günstiger – Lightning mit Bitfury weiter auf Überholspur