Decentralized Finance, kurz: DeFi, wird zum neuen Buzzwort im Blockchain-Ökosystem. Rendite-Versprechen von bis zu 200 Prozent jährlich lassen den Investoren-Atem stocken und saugen zunehmend Kapital aus den digitalen Wallets. Wo es hinfließt, verstehen allerdings die wenigsten. Doch das scheint zunächst zweitrangig. Wie lange das Ganze gut gehen kann, ist fraglich.

DeFi: Initial Coin Offerings mit Neuanstrich

Die Zeit sei an dieser Stelle ein paar Järchen zurückgedreht. Wir schreiben das Jahr 2017. Der Bitcoin-Kurs schraubt sich in ungeahnte Höhen, der gesamte Krypto-Markt bläht sich auf. Zweifelhafte Unternehmen, meist mit Hauptbriefkastensitz auf den Marshall-, den Jungferninseln oder sonstigen Steueroasen, stampfen täglich neue Projekte aus dem Boden.

Ein fingierter Anwendungsfall, dazu ein Token samt kopiertem White Paper und fertig ist das „nächste große Ding“. Die Rede ist von Initial Coin Offerings (ICO), dem Krypto-Äquivalent des traditionellen Börsengangs, allerdings ohne Regulierung, dafür mit umso größeren Renditeversprechen. Das ging gut. Aber nicht lange. Anfang 2018 folgte der große Crash: die ICO-Kartenhäuser werden vom einstürzenden Bitcoin-Kurs nach unten gerissen, die Blase war geplatzt.

Nach der Enttäuschungen folgten dann die Beschwerden – meist in Form von Klagen. Die US-Börsenaufsicht ist noch heute damit beschäftigt, die gescheiterten Projekte und die verzockten Investorengelder zu prüfen. Am Ende: Viele Betrügereien, wenig Konkretes, leere Wallets für alle die kurzfristig auf den Zug aufspringen wollten. Wer eben noch vom Lamborghini träumte, musste wieder Bahn fahren.

Ethereum: Beste Basis für Rendite

Unter fast allen dieser Projekte liegt die Ethereum-Blockchain. Hier ist es möglich, neue Token herauszugeben, die ohne eigene Blockchain auskommen: Die ERC-20-Token. Während sich einige Projekte inzwischen vom Ethereum-Mutterschiff abgelöst haben (BNB Coin, EOS, TRON), sind die wenigsten ICOs der ERC-20-Phase entwachsen. Was vom ICO-Hype bleibt, ist eine lange Liste an Kryptowährungen, die ihre beste Zeit längst hinter sich haben.

Zwischenzeitlich folgten immer wieder neue Versuche, den ICO-Hype in neuem Gewand aufleben zu lassen: Initial Exchange Offerings oder auch Security Token Offerings sollten es richten. Während erstere wohl noch zu nah an den ICOs sind, um den ganz großen Knaller zu zünden, scheinen letztere bisweilen fast zu sicher, um sich zu einer formidablen Blase aufpumpen zu lassen. Und nun kommt DeFi um die Ecke.

DeFi: Die Blase wächst

DeFi ist als Begriff wenig trennscharf – im Prinzip umfasst er alle dezentralen Finanzdienstleistungen. Ein wenig klarer wird es dann bei der Betrachtung der Anwendungsfälle. Die meisten DeFi-Projekte widmen sich dem Krypto-Lending beziehungsweise -Borrowing. Sprich: Geld verleihen und dafür Zinsen bekommen. Natürlich, ganz im Krypto-Sinne, ohne Bank und doppelten Boden. Stattdessen muss, wer sich von der dezentralen Bank etwas leihen kann, eine Sicherheit („Collateral“) hinterlegen.

Beim DeFi-Projekt Compound hinterlegen Anleger etwa einen gewissen Betrag in Ether im Protokoll (um genau zu sein in einem Smart Contract). Für diesen Collateral bekommt er COMP-Token ausgezahlt. Sollte sich der Anleger dazu entscheiden, sein Geld zurückzufordern, kann er das jederzeit tun – und bekommt dafür zusätzlich Zinsen auf das Grund-Asset. In der Zeit, in der er das nicht tut, kann er die gewonnen Token jedoch nutzen, um eine neue Sicherheit zu hinterlegen und so immer mehr Rendite generieren – ein vermeintliches investitionstechnisches Perpetuum Mobile, das auch unter dem Namen Yield Farming bekannt ist.

Gleichzeitig sorgen die Anleger dabei für Liquidität, auch dafür werden sie entlohnt. Dieser als „Liquidity Farming“ bezeichnete Prozess der Kapitalschöpfung verspricht in Verbindung mit Yield Farming bisweilen Renditen von bis zu 200 Prozent jährlich. Schließlich vermehrt sich nicht nur die hinterlegte Sicherheit quasi von selbst. Die vom schnellen Geld angelockten neuen Anleger sorgen zusätzlich für neues Kapital, das ins DeFi-Ökosystem geschleust wird. Da wird es kaum verwundern, dass die Anzahl neuer DeFi-Investoren stetig wächst.

Die Gefahr bei der Sache: Hier hat man es mit einer Investment-Blase par excellence zu tun. Derzeit basiert das komplette DeFi-System ausschließlich auf Spekulation. Neu hinzukommende Projekte vergrößern die Blase fast täglich, die Parallelen zur ICO-Blase 2017 liegen auf der Hand.

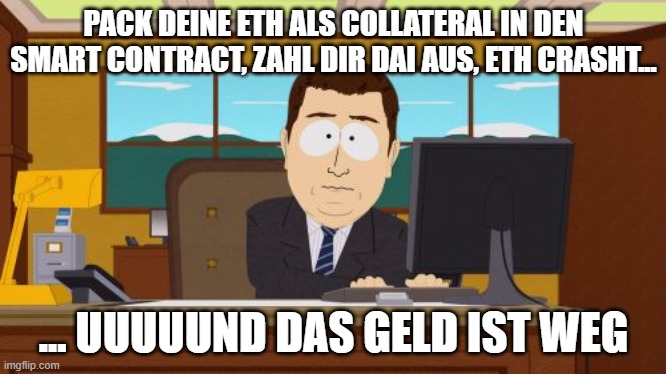

MakerDAO – ein dezentraler Scherbenhaufen

Wie fragil das DeFi-System ist, zeigte sich erst im März. Als der Krypto-Markt von der Corona-Verunsicherung der traditionellen Märkte erfasst worden ist, stürzten sämtliche Kurse in den Keller. Darunter auch Ether, jene Kryptowährung, die als Collateral im DeFi-System MakerDAO dient. Das wiederum hatte zur Folge, dass der dazugehöirge Stable Coin DAI seine Parität nicht halten konnte. Die Folge: Bots konnten Leerkäufe tätigen, die DeFi-Bank quasi ausrauben. Nun stehen die Investoren mit leeren Wallets da – die Maker Foundation hingegen muss sich vor Gericht verantworten. 8,3 Millionen US-Dollar haben sich einfach so in Luft aufgelöst.

Ein Crash mit Anlauf

Ist die Frage nach dem „intrinsischen Wert“ schon bei Bitcoin & Co sowie Geld im Allgemeinen seit jeher ein heißes Streitthema, scheint das DeFi-Ökosystem sich diese Frage erst gar nicht zu stellen. Zumindest, sofern man Gewinnmaximierung als oberste kapitalistische Maxime nicht als solchen bezeichnen will.

Die Frage ist also nicht, ob wir es bei DeFi mit einer Blase zu tun haben, sondern viel eher, wann diese platzt. Momentan sieht alles danach aus, als ob noch Luft nach oben ist. Noch hat DeFi die Massen kaum erreicht, die wenigsten, selbst aus dem Krypto-Bereich, scheinen zu wissen, um was es wirklich geht. Wer also schnell genug ist, kann sicher noch den ein oder anderen Gewinn einfahren. Neue Projekte schießen derzeit allgegenwärtig aus dem Boden – auch der Ether-Kurs dürfte hier, wie es momentan aussieht wie schon im Jahr 2017 stark profitieren. Schließlich ist die Ethereum Blockchain wieder grundlegende Infrastruktur für ein Gros der neuen Projekte.

Wer also auf der neuen DeFi-Hype-Welle surfen will, sollte sich warm anziehen. Denn nach der Überhitzung könnte es ganz schnell wieder kalt werden.