Seit fast einem Jahr verfolgen wir, wie sich Bitcoin im Vergleich zu traditionellen Märkten schlägt. Dabei geht es nicht um einen trivialen Vergleich der Performance. Institutionelle Investoren sind an Bitcoins Anspruch, ein nicht korreliertes, stabiles Asset zu sein, äußerst interessiert. Im Rahmen eines Gastbeitrags auf €uro Fundresearch hat sich BTC-ECHO der Fragestellung gewidmet, ob Bitcoin und der stark korrelierte Krypto-Markt eine gute Ergänzung für klassische Portfolios darstellen würden. Diese Fragestellung ist es, die institutionelle Investoren am Krypto-Markt interessiert, weniger eine Hoffnung auf einen neuen Bull Run wie Ende 2017. Um die Eignung für klassische Portfolios zu klären, kann ein Investor verschiedene Größen betrachten:

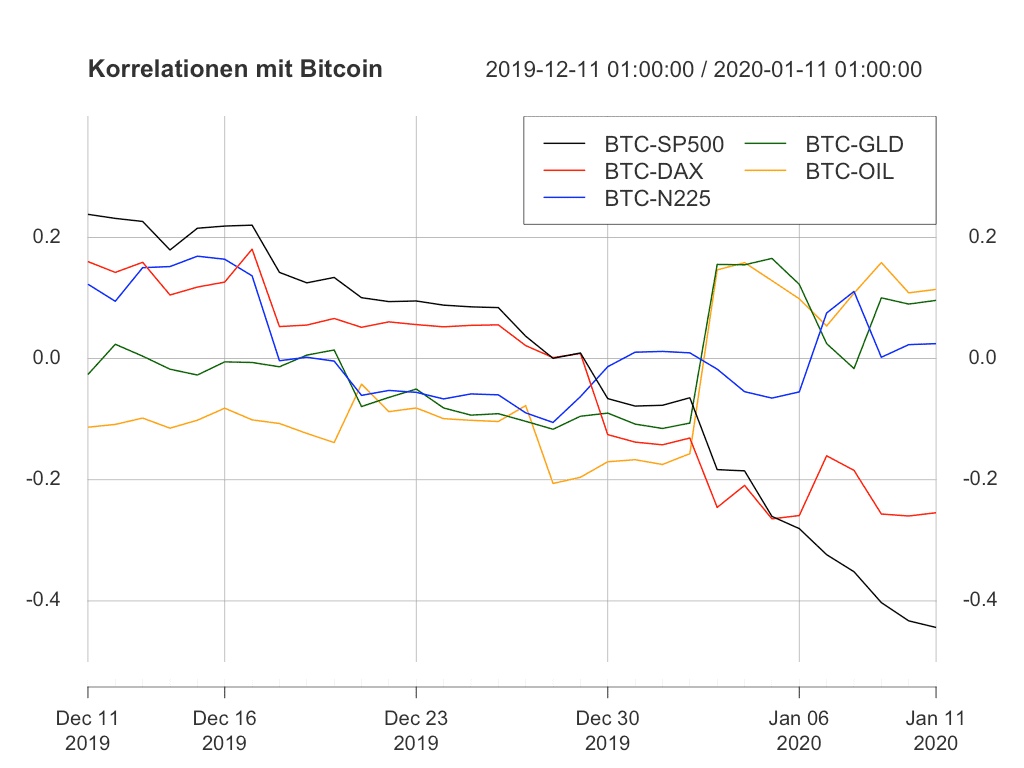

- die Korrelation zwischen dem Bitcoin-Kurs und den traditionellen Märkten

- die Volatilität

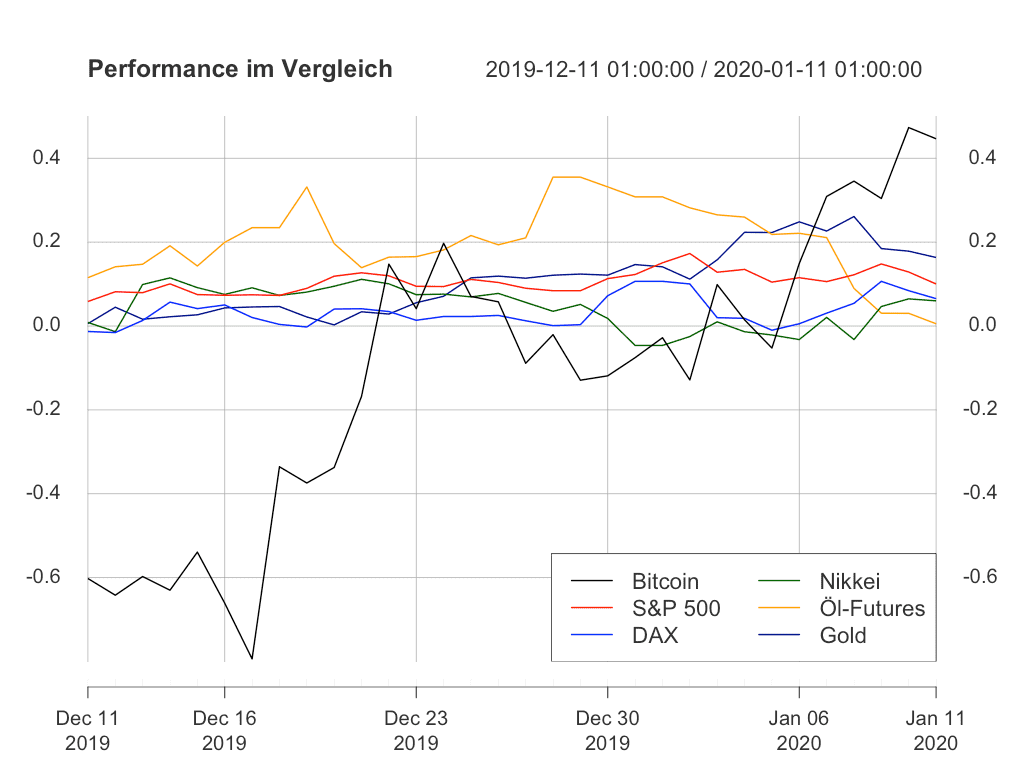

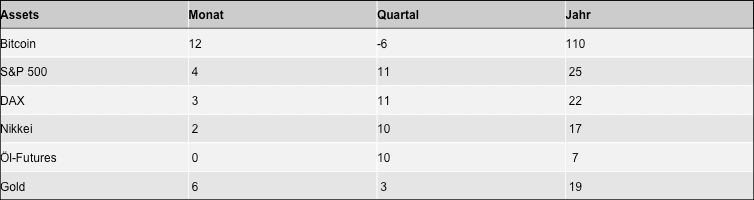

- die Performance des Bitcoin-Kurses

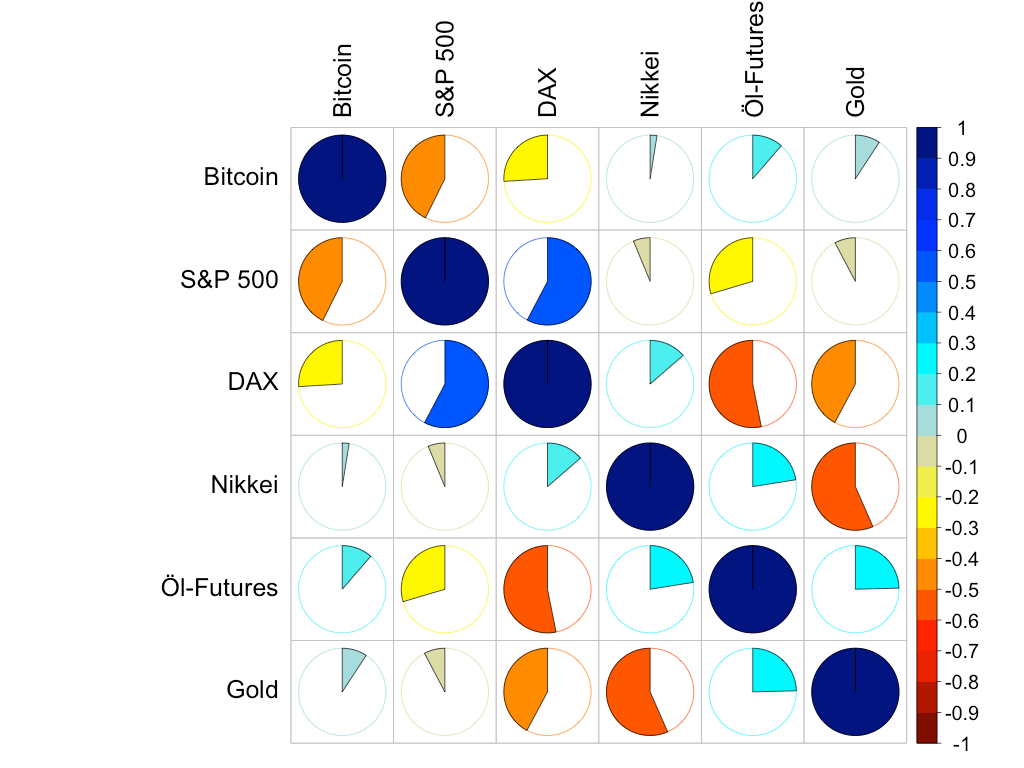

Wir achten in dieser Artikelreihe deshalb auf diese drei Größen. Sie werden für jeden Tag auf der Basis der letzten 30 Tage berechnet. Als Vergleichswerte aus den traditionellen Märkten betrachten wir die Indizes S&P 500, Nikkei und DAX sowie die Kurse von Öl und Gold.

S&P 500 stark gegenläufig zu Bitcoin

Bezüglich Korrelationen ist der Markt zweigeteilt: Während der DAX und S&P 500 vergleichsweise stark antikorreliert zum Bitcoin-Kurs sind, weisen Öl und Gold eine positive Kopplung auf. Der Nikkei-Index verhält sich recht unabhängig vom Bitcoin-Kurs. Jenseits von Bitcoin fallen verschiedene Dinge auf: Der DAX ist sowohl zu Öl als auch zu Gold stark antikorreliert. Der Nikkei-Index bewegt sich bezüglich Gold ebenfalls gegenläufig. Schließlich hat noch der S&P 500 zu Öl eine merkliche Antikorrelation:

Insgesamt ist die absolute mittlere Korrelation mit den übrigen Märkten auf 18 Prozent gestiegen. Sie ist damit aber wie gewohnt die niedrigste in unserem Marktvergleich. Der Nikkei-Index folgt knapp dahinter mit einer absoluten mittleren Korrelation von 20 Prozent. Die übrigen Assets und Vergleichswerte haben absolute mittlere Korrelationen von um die 30 Prozent.

Berücksichtigt man etwaige Kompensationseffekte ergibt sich ein komplett anderes Bild. Mit -9 Prozent ist die Kryptowährung zu den übrigen Märkten nicht einfach stark gegenläufig. Nur der DAX und Gold weisen mit -10 und -15 Prozent noch negativere Kopplungen zu den Vergleichsmärkten auf. Auch die übrigen Assets sind im Mittel negativ korreliert.

Volatilität Bitcoins weiter bei drei Prozent

Das Bild ist dasselbe wie das der letzten Wochen. Die Volatilität Bitcoins pendelt weiter um die 3 Prozent und die von Öl sank auf die der übrigen Assets und Vergleichswerte vom klassischen Markt ab. Die Volatilitäten vom Nikkei-Index und von Gold steigen aktuell leicht an, sodass vielleicht Öl den zweiten Platz bezüglich Volatilität irgendwann abgeben muss:

Bitcoins Performance so hoch wie seit November nicht mehr

Im neuen Jahr konnte der Bitcoin-Kurs nicht nur endlich wieder über 8.000 US-Dollar steigen: Im Zuge dieser jüngsten Kursrallye konnte die mittlere monatliche Performance Bitcoins wieder stark ansteigen. Sie steht jetzt über 0,4 Prozent und damit deutlich über der der klassischen Assets und Vergleichswerte:

Langsam wird aus Bitcoin wieder ein Top-Investment. Nicht nur langfristige Investoren können sich, hätten sie vor einem Jahr in Bitcoin investiert, über einen Gewinn von einem Faktor zwei freuen. Auch jene, die erst vor einem Monat in Bitcoin investierten, hätten satte 12 Prozent Gewinn gemacht. Sicher, jene, die vor einem Quartal eingestiegen sind, befinden sich noch im Minus, jedoch ist dieses mit -6 Prozent überschaubar:

Insgesamt wird damit Bitcoin wieder interessant. Nicht einfach die Nähe zum Halving und die Gewinne aus alten Tagen, sondern auch die langsam überschaubare Volatilität und die nun schon lang geltende Unabhängigkeit von den klassischen Märkten machen Bitcoin attraktiv für institutionelle Investoren. Die jüngste positive Performance kann schließlich das Argument sein, eine längerfristige Position zu eröffnen – sicherlich nicht mit einem „All-In“-Ansatz, aber beispielsweise mit nüchternem Dollar Cost Averaging.

Daten am 11. Januar 2020 von cryptocompare.com, finance.yahoo.com und fred.stlouisfed.org verwendet.